悩んでいる人

悩んでいる人インドネシア株への投資はこれから魅力的なの?

どんな銘柄があるの?

そんな方に向けて書きました。

この記事を読むメリットは以下の通りです。

- インドネシア株が注目される理由が分かる

- インドネシア関連ETFの具体的な銘柄が分かる

- 自分で投資を考えるための材料が得られる

本記事の中では、以下の内容を紹介します。

- 新興国・フロンティアマーケットとは

- 新興国に資金がシフトする理由

- インドネシアのGDP成長率、人口動態の予想

- インドネシアETFの構成銘柄・PER・チャート

- インドネシア関連ETFを取り扱う日本の証券会社

- 私自身が投資するか(参考)

本記事は、私自身が 関連ETFへの投資を考えるために整理した情報です。

新興国ETFへの投資を考える際の一助になると思うのでぜひ最後までご覧ください。

(※投資は全て自己責任です。ご自身の判断と責任でお願い致します)

この記事が良かったという方は、

Twitterでいいね・リツイートいただけると励みになります。

新興国・フロンティアマーケットETF全般については

こちらの記事で紹介しています

新興国・フロンティアマーケット銘柄とは?

まずはじめに「新興国」「フロンティアマーケット」銘柄について説明します。

新興国銘柄とは、中国、台湾、インド、韓国、ブラジル、メキシコなどの新興国の株式を指します。

フロンティア・マーケット銘柄は、新興国よりも更に小さい市場の銘柄で、

ベトナム、ナイジェリア、ペルー、カザフスタン、ルーマニア、エジプト、バングラデシュなどの国の株式を指します。

中国、台湾、インド、韓国、ブラジル、メキシコなど

ベトナム、ナイジェリア、ペルー、カザフスタン、ルーマニア、エジプト、バングラデシュなど

新興国より小さい市場は「フロンティアマーケット」という分類があるんですね

なぜいま新興国ETFが注目されているのか?

なぜいま新興国・フロンティアマーケット銘柄に注目するのでしょうか?

米国の利上げペース鈍化、新興国へマネーがシフト

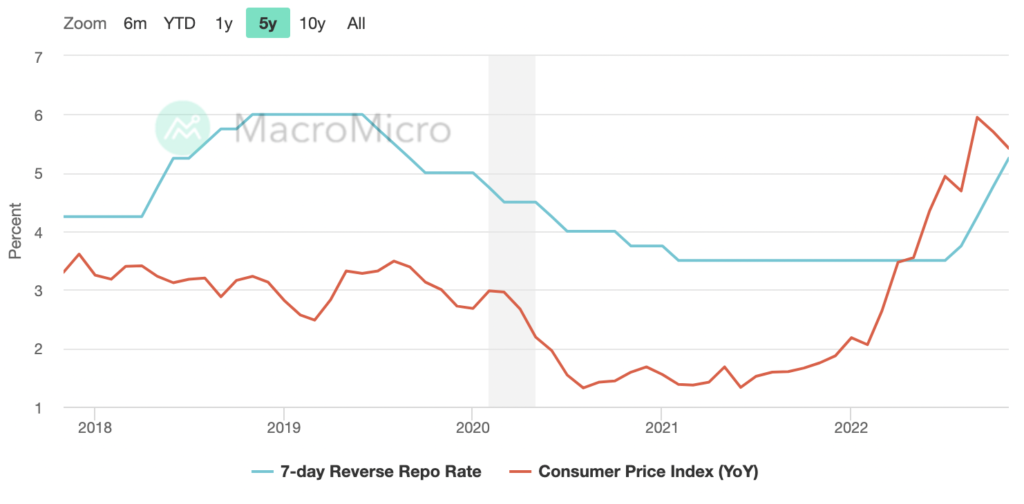

今年に入り米国では急速な利上げが行われてきました。

米国での利上げ予想は下の後藤さん(@goto_finance)のグラフが分かりやすいので以下ツイートを参照ください。

しかし、CPIの数値も落ち着いてきたことから、今後は利上げペースが鈍化すると見られています。

(参照:利上げペース鈍化「間もなく適切」=FOMC議事要旨)

これまでは米国での急速な利上げによって、世界の資金が金利の高い米国へ流入していました。

これが米国での利上げペースが鈍化、来年には利下げに転換すると、逆にドルが下落し、資金が米国から新興国へ流出することが予想されます。

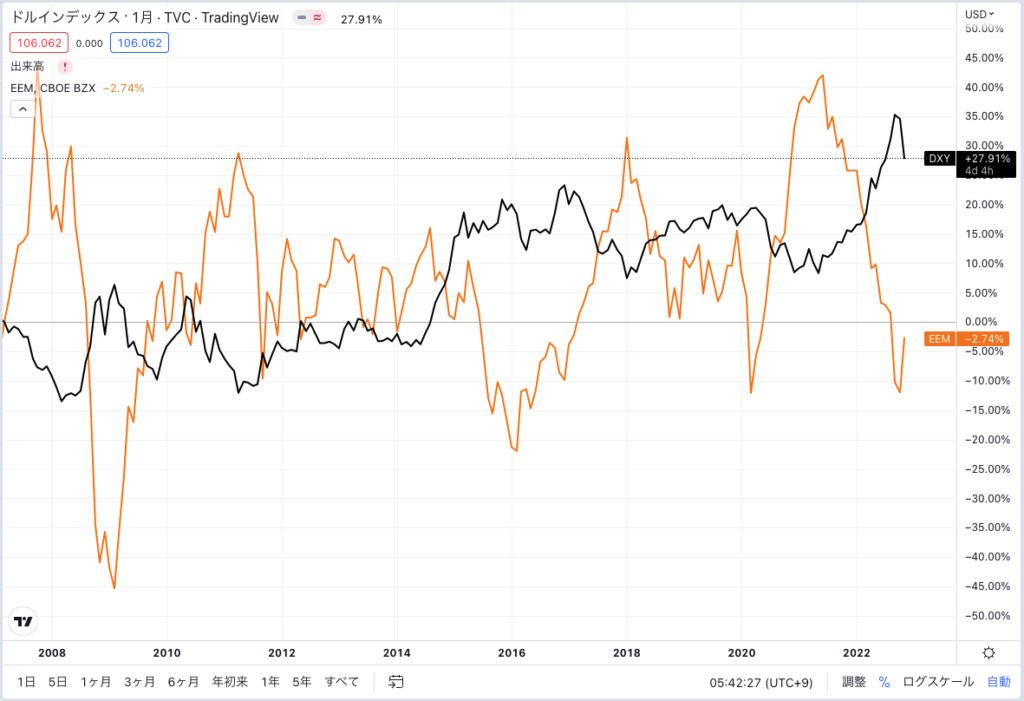

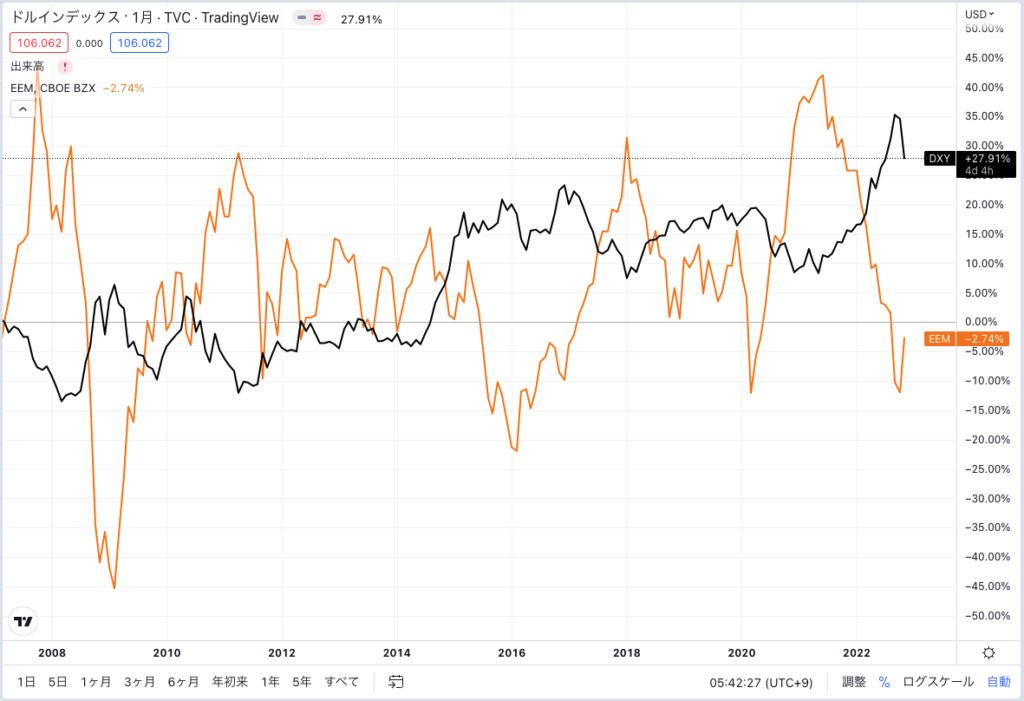

この傾向は過去のドル指数、新興国株の関係からも見てとれます。

以下はドル指数と新興国株ETF(EEM)のチャートですが、ドル指数と新興国株は逆相関の関係にあることが分かります。

成長余地のある国へ資金がシフトする

米国から流出する資金は、成長余地の大きな新興国にシフトすると考えられます。

ちなみに、中国については中国政府が投資家から敬遠される政策を取り始めており買われにくい状況です。

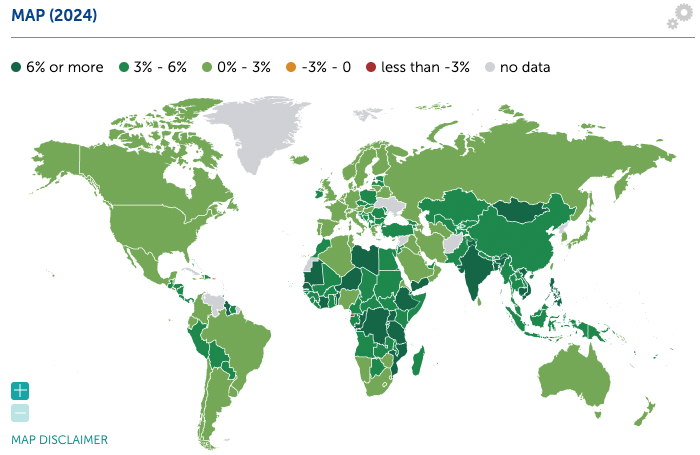

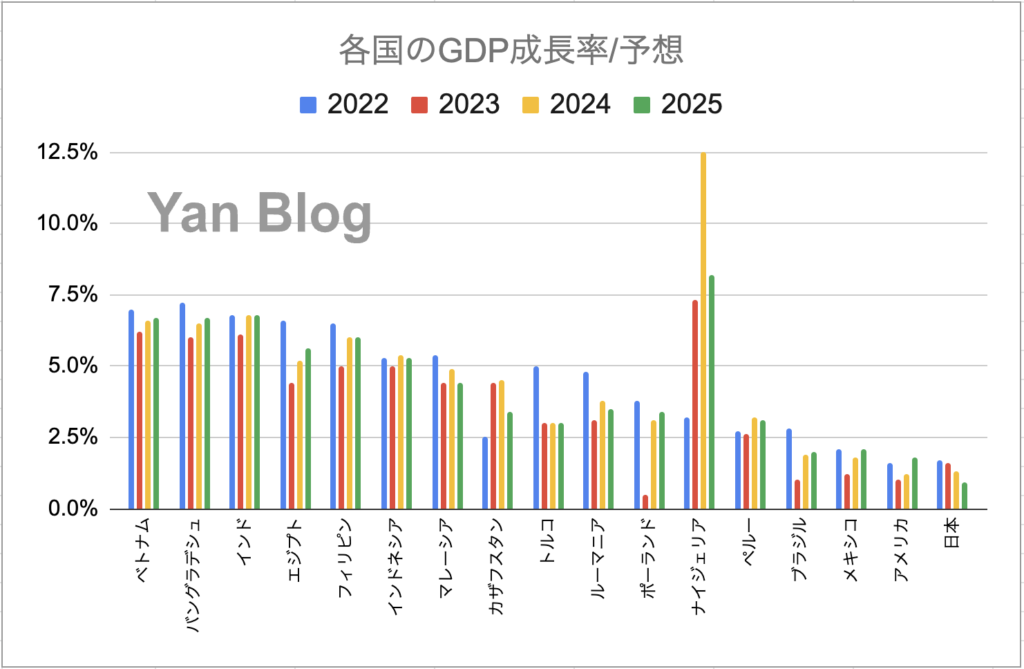

どの新興国が魅力的かを考える材料として各国のGDP成長率、人口動態の予想を確認しましょう。

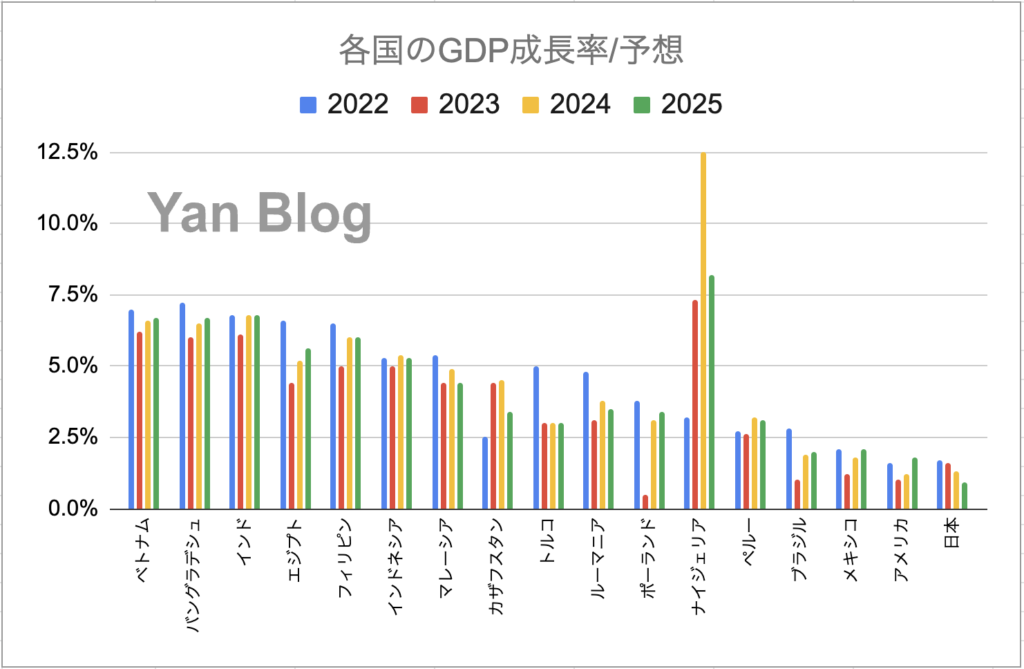

各国のGDP成長率

各国の2022年、2024年のGDP成長率を下表に整理しました(参照:IMF)。

インドやベトナム、フィリピン、インドネシアなどはGDP成長率5%以上と高い成長が予想されています。

特にナイジェリアは、人口が大きく増加する予想で、2024年のGDP成長は12.5%と予想されています。

各国のGDP成長率予想

| 国 | 2022年 | 2024年 | 関連ETF |

|---|---|---|---|

| ベトナム | 7.0% | 6.6% | VNM, FM |

| バングラデシュ | 7.2% | 6.5% | FM |

| インド | 6.8% | 6.8% | EPI |

| エジプト | 6.6% | 5.2% | FM |

| フィリピン | 6.5% | 6.0% | EPHE |

| インドネシア | 5.3% | 5.4% | EIDO |

| マレーシア | 5.4% | 4.9% | EWM |

| トルコ | 5.0% | 3.0% | TUR |

| ルーマニア | 4.8% | 3.8% | FM |

| ポーランド | 3.8% | 3.1% | EPOL |

| ナイジェリア | 3.2% | 12.5% | FM |

| ブラジル | 2.8% | 1.9% | EWZ |

| ペルー | 2.7% | 3.2% | FM |

| カザフスタン | 2.5% | 4.5% | FM |

| メキシコ | 2.1% | 1.8% | EWW |

| 日本 | 1.7% | 1.3% | – |

| アメリカ | 1.6% | 1.2% | VTI |

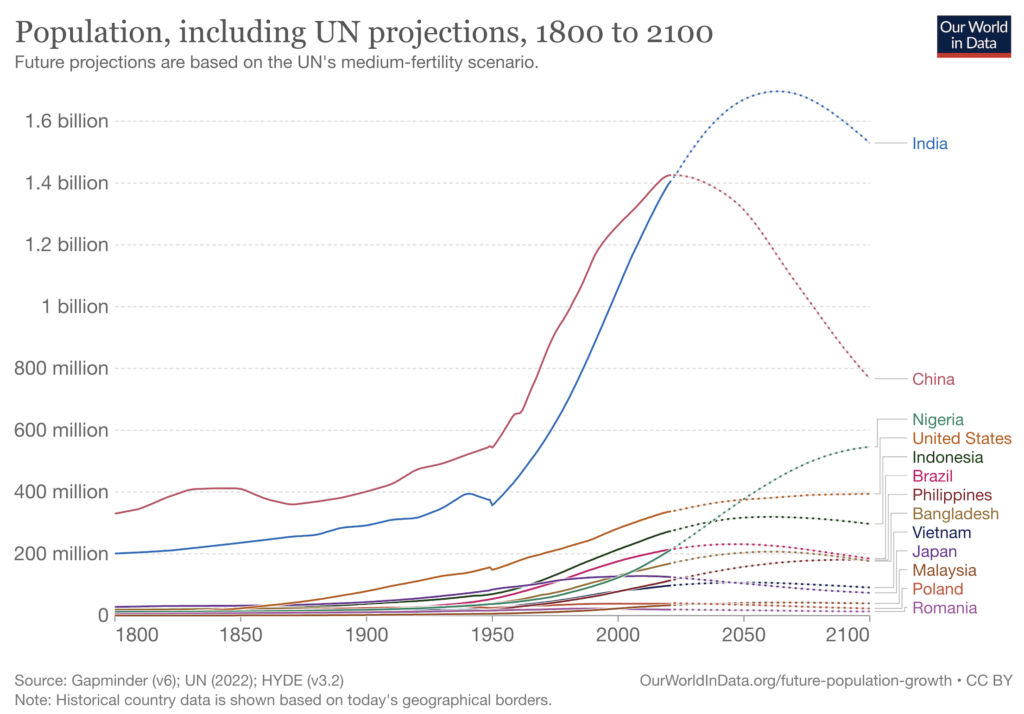

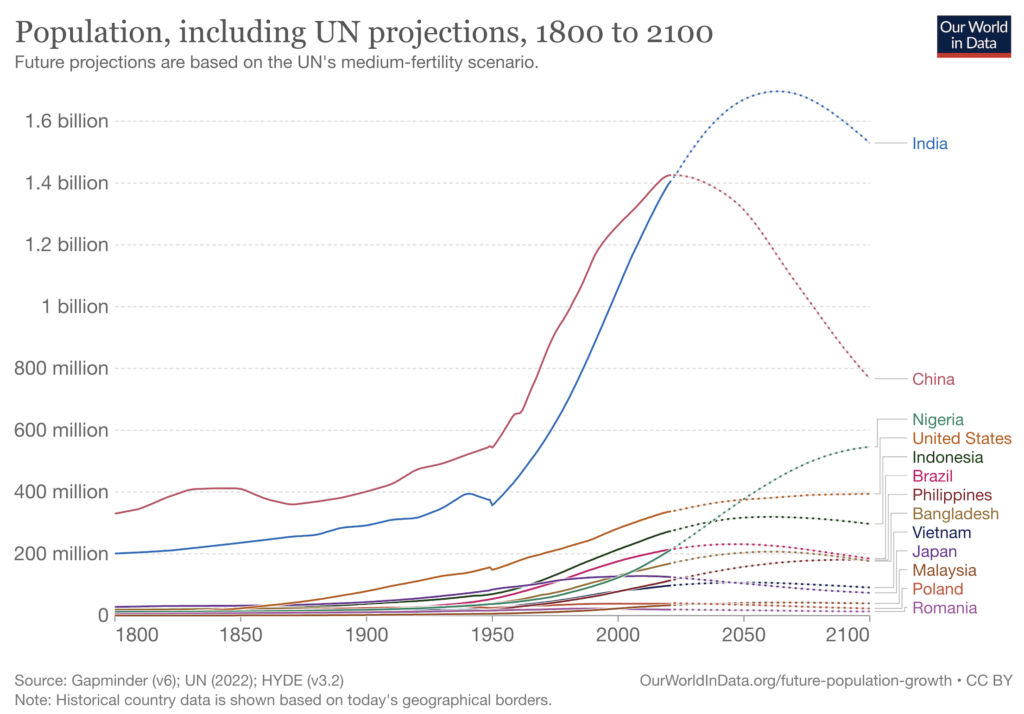

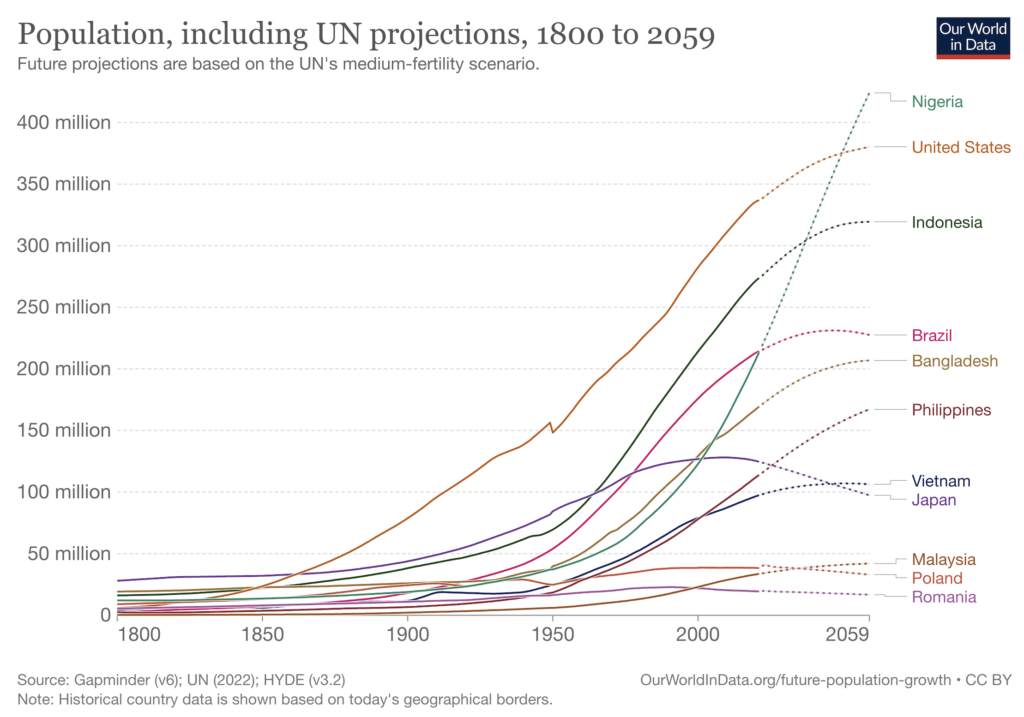

各国の人口動態

人口が多い国ほどGDPは高くなるので、各国の人口動態の予想も確認しておきます。

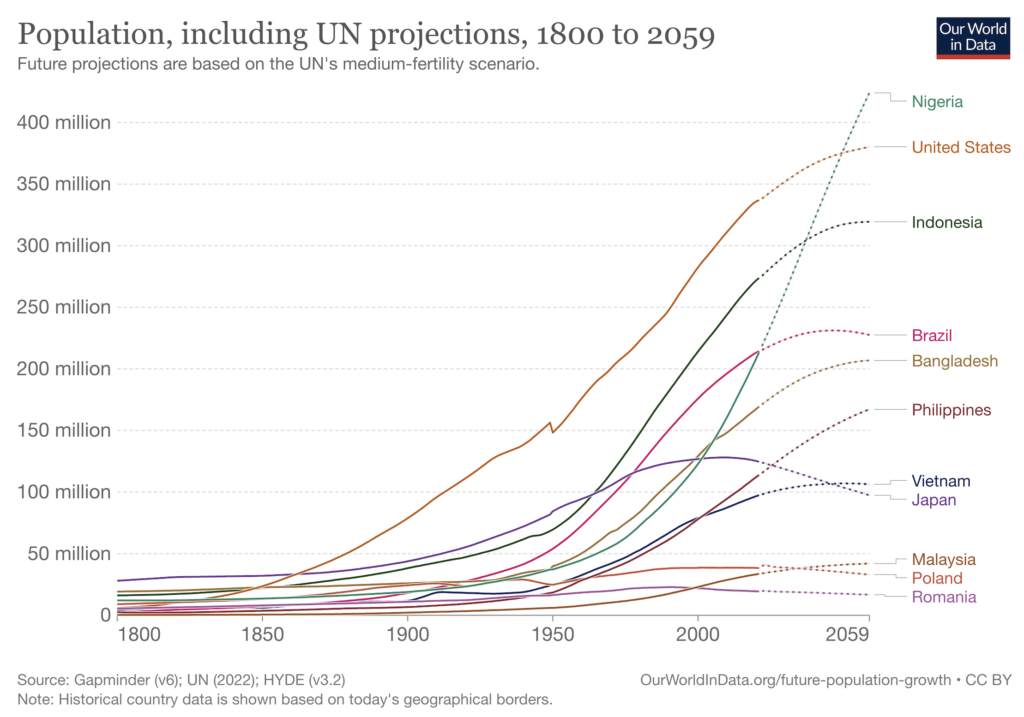

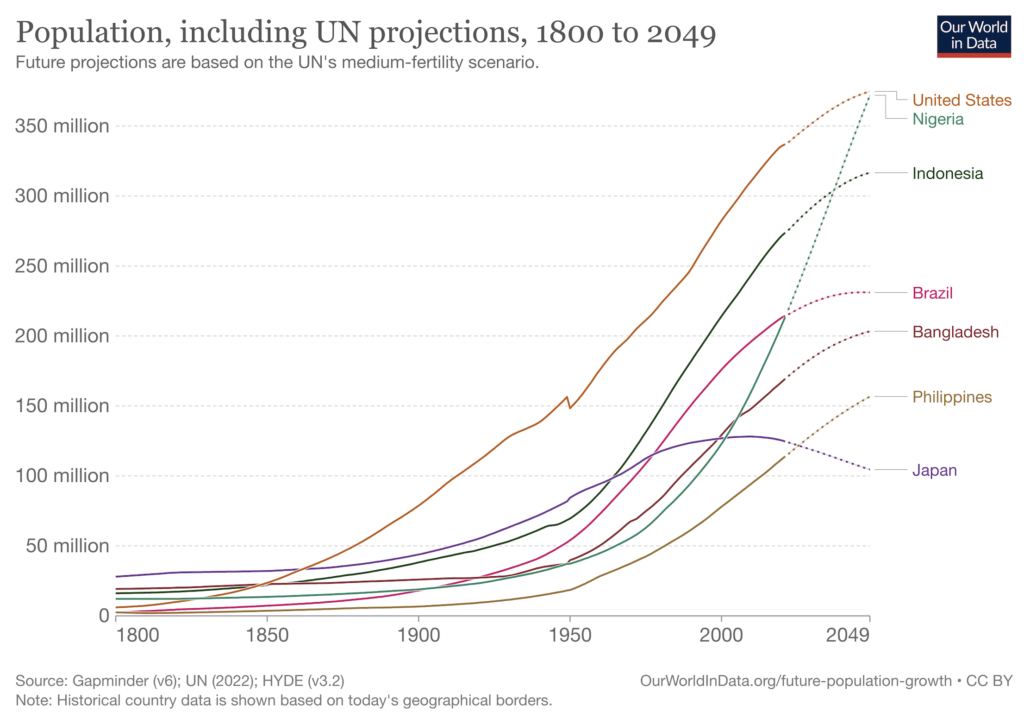

グラフを見やすくするために、2種類のグラフを掲載します。

インドは中国を抜き世界1位の人口になると予想されています。

また、ナイジェリアとインドネシア、バングラデシュなどは、特に人口が伸びることが分かります

(参照: Our World in Data)

①人口予測(〜2100年・インド,中国を含む)

②人口予測(〜2059年・インド,中国を除く)

インドネシアに注目

いくつかの理由でインドネシアは注目の国です。

その理由について、インドネシアの基本情報、GDP成長率、人口予測、消費者物価指数、政策金利などを確認しながら紹介していきます。

インドネシアの基本情報

インドネシアの基本情報を下表にまとめました。

| 基本情報 | |

|---|---|

| 国名 | インドネシア共和国 Republic of Indonesia |

| 面積 | 約192万km2(日本の約5倍) |

| 首都 | ジャカルタ |

| 人口 | 約2.7億万人(2020年、インドネシア政府統計) |

| 産業 | ・製造業(19.2%):輸送機器(二輪車など) ・農林水産業(13.2%): パーム油、ゴム、米、ココア、キャッサバ、など ・卸売・小売(12.9%) ・建設(10.4%) ・鉱業(8.9%):LNG、石炭、錫、石油など |

| 公用語 | インドネシア語 |

| 宗教 | イスラム教 86.69% キリスト教 10.72% (プロテスタント7.60%、カトリック3.12%) |

| 政体 | 共和制(大統領責任内閣) |

| 名目GDP | 1兆584億ドル(2020年:世銀統計) |

| 通貨 | インドネシア・ルピア |

のGDP成長率予想 2022〜2027年

2022年〜2027年のインドネシアのGDP成長率予想を整理しました(下表)。

今後5年間のGDP成長率は毎年5%以上の予想で、非常に高い値になっています。

| 年 | GDP成長率予想 |

|---|---|

| 2022 | 5.3 % |

| 2023 | 5.0 % |

| 2024 | 5.4 % |

| 2025 | 5.3 % |

| 2026 | 5.2 % |

| 2027 | 5.1 % |

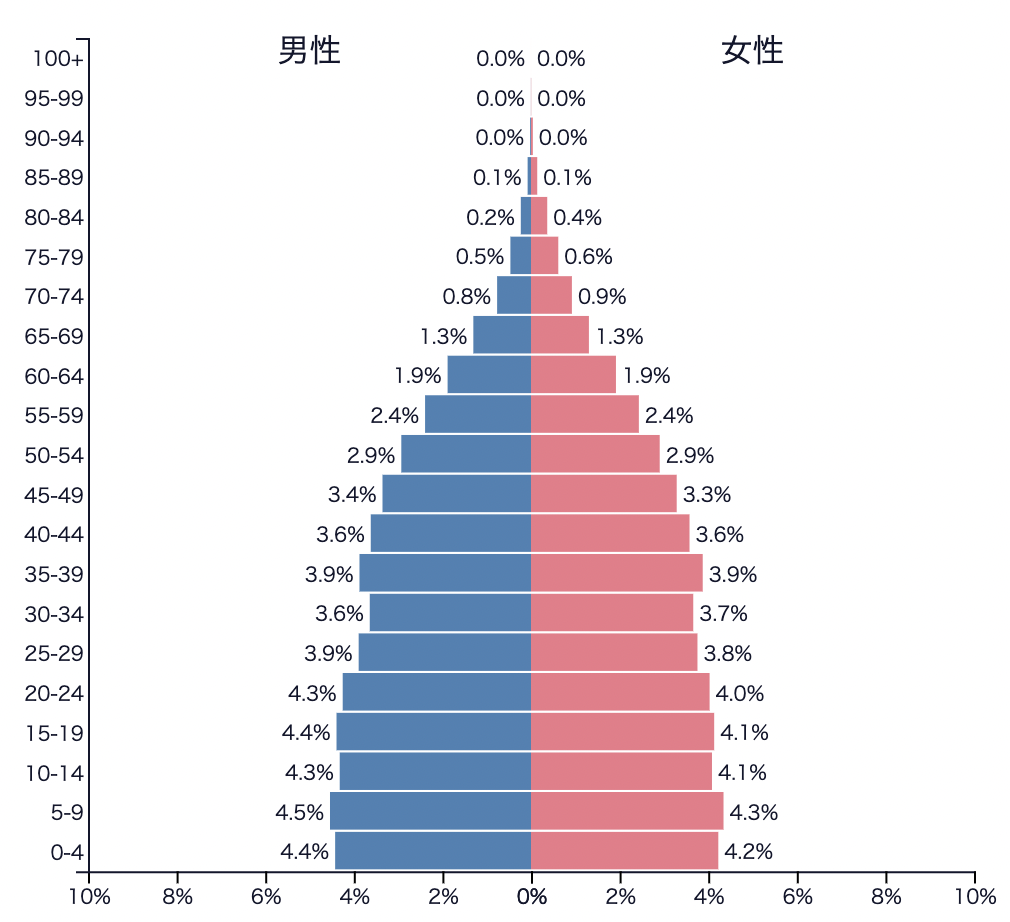

の人口予測〜2049年

インドネシアの人口は、2050年頃には3億人を超える予想です。

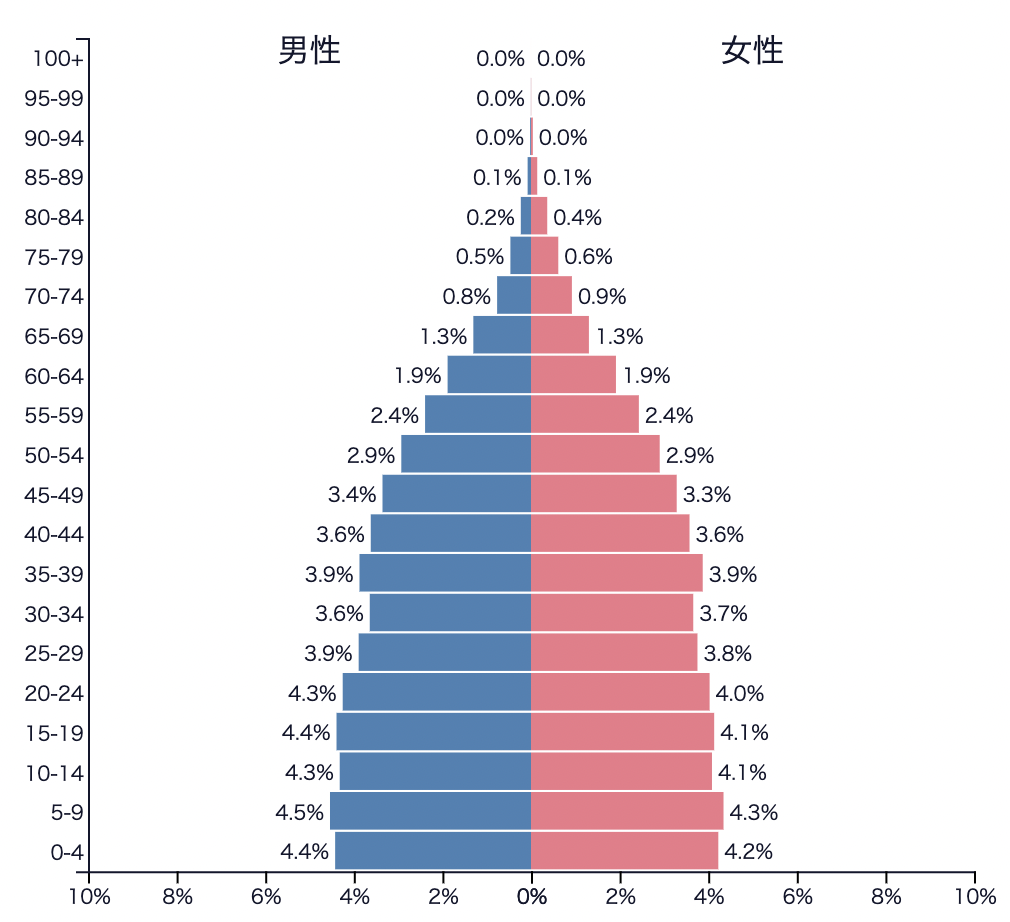

下図はインドネシアの2020年の人口ピラミッドのグラフです。

15-64歳までの「生産年齢人口」が多く、65歳以上の「老年人口」が少ない「富士山型」です。年少人口と老年人口が少なく、生産年齢人口が多い状態を「人口ボーナス」と言いますが、豊富な労働力が経済成長を後押しします。

ちなみに、日本は逆に老年人口が急増する一方で、少子化で生産年齢人口が減少し、財政や経済成長の重荷となる状態「人口オーナス」になっています。

インドネシアの消費者物価指数(CPI)・政策金利

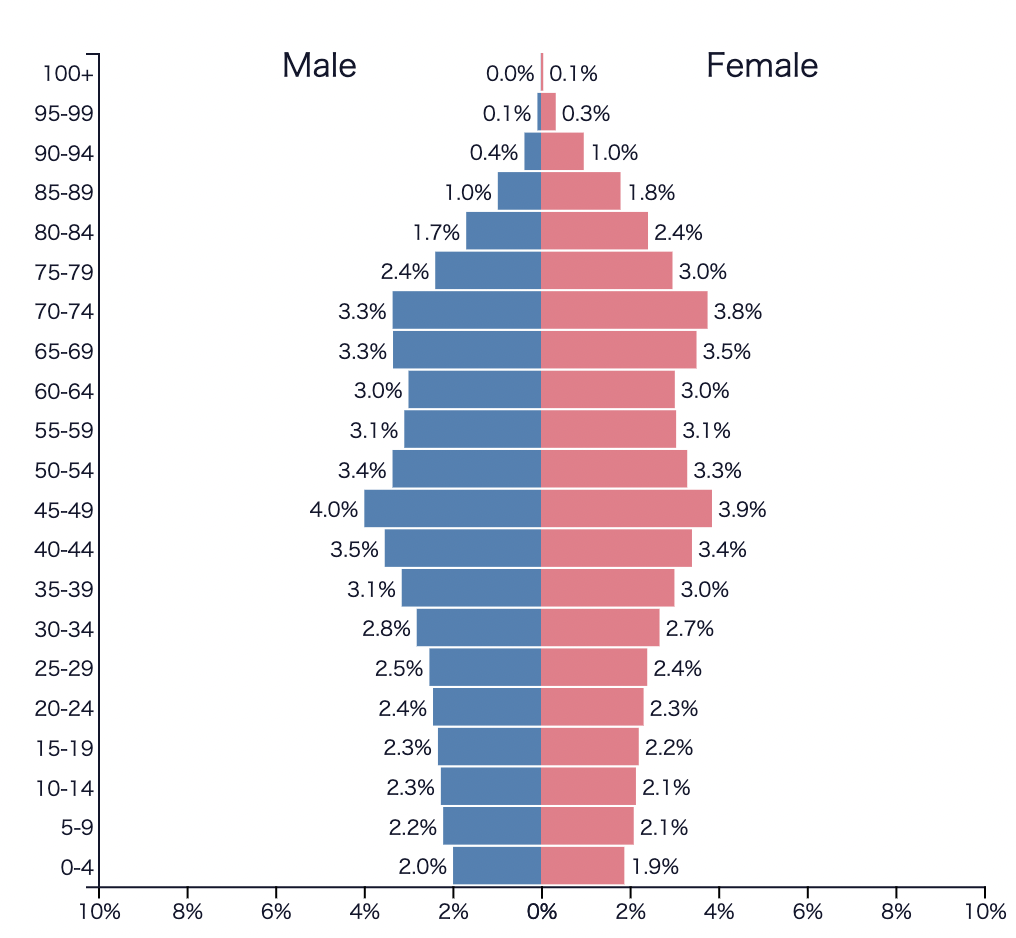

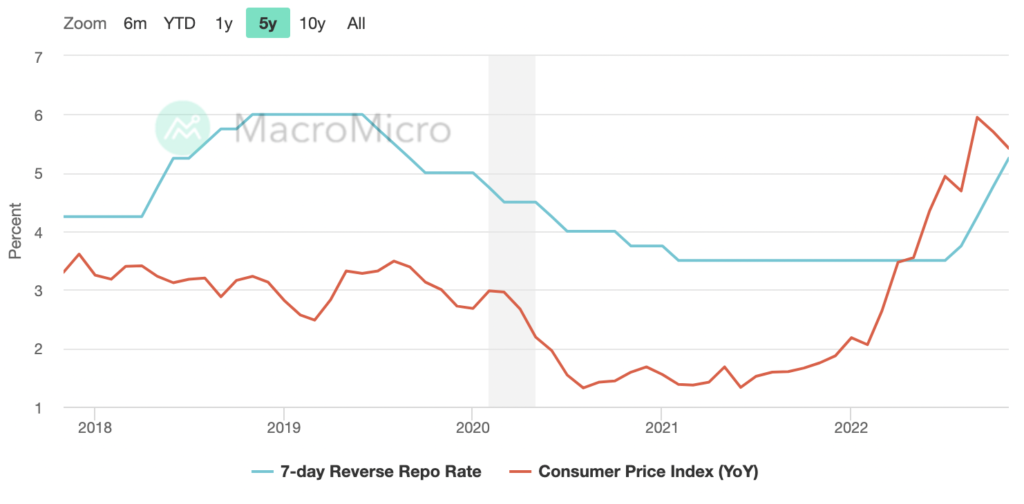

インドネシアの消費者物価指数(CPI)と政策金利である7日間リバースレポ金利の推移は下図の通りです。

2022年11月のCPIは5.42%、7日間リバースレポ金利は5.25%となっています。

インフレが沈静化して(CPI下落)、利上げ減速すれば株にとってはプラスとなるため、インドネシアの物価指数・政策金利も要注目です。

為替(USD/ブラジルレアル)

USドル/インドネシアルピアのチャートは以下の通りです。

米国での利上げを受けてドル高が進行していましたが、

米国の利上げペース鈍化も見込まれる中で、11月に入り調整の動きが見られます

米国での利上げペース鈍化が鮮明になれば、新興国へ資金がシフトし、

為替も大きく動く可能性があるので要注目です。

関連ETF

iシェアーズ MSCI インドネシア ETF(EIDO)

インドネシアへ投資できるETFとしては、iシェアーズ MSCI インドネシア ETF(EIDO)があります。

構成銘柄は以下の通りでインドネシア銘柄に分散投資が可能です。

予想PERは17.11倍(2022年12月8日時点)、過去12ヶ月の分配金利回りは2.09%(2022年1月30日時店)となっています。

新興国の個別銘柄はリスクが大きいので、個人的にはETFでの投資を選好しています。

EIDO

日本の証券会社での取扱い銘柄

新興国ETFは日本の証券会社からも購入可能です。

SBI証券、楽天証券、マネックス証券での取り扱いを下表に整理しました。

| No | ティッカー | SBI証券 | 楽天証券 | マネックス証券 |

|---|---|---|---|---|

| No. | ティッカー | SBI証券 | 楽天証券 | マネックス証券 |

| 1 | EPI | ○ | ○ | ○ |

| 2 | VNM | × | △(新規停止) | ○ |

| 3 | EWM | ○ | ○ | ○ |

| 4 | EPHE | ○ | ○ | ○ |

| 5 | EIDO | ○ | ○ | ○ |

| 6 | EPOL | ○ | ○ | ○ |

| 7 | TUR | ○ | ○ | ○ |

| 8 | EWW | ○ | ○ | ○ |

| 9 | EWZ | ○ | ○ | ○ |

| 10 | FM | ○ | ○ | ○ |

モッピー経由で”お得”にSBI証券・楽天証券・マネックス証券の口座開設をする方法はこちら👇

新興国への投資のデメリット

ここまで読んでブラジルや新興国株への投資に興味を持たれた方もいるかと思いますが、

新興国への投資にはデメリットもあります。

ブラジル関連ETFの紹介の前に、新興国への投資のリスクについても触れておきます。

新興国への投資は大きなリターンを生む可能性がる一方で、以下のようなリスクがあります。

- カントリーリスク(政情不安やテロなどの地政学リスク)

- 流動性リスク(市場規模が小さいため売りたい時に売れないリスク)

- 為替リスク(市場規模が小さいく通貨の変動が激しい)

- 多くの国がコモディティ価格の変動の影響を受けやすい

- 個別銘柄は不正会計などで株価が暴落することがある…etc.

新興国銘柄への投資はリスク許容度の範囲内で投資をすることをおすすめします。

特に個別株はリスクが大きいので、私はETFでの投資が良いと考えています。

私自身が 関連ETFを買うか?(参考)

ここまでの情報を整理してみて、私はインドネシア関連ETFを保有しようと考えています。

・米国では利上げペース鈍化が見込まれている

・インドネシアはGDP成長率予想は毎年5%以上(2022-2027年)と非常に高い

・インドネシアの人口は約2.7億人と非常に多く、2040年頃には3億人を突破する

・人口ピラミッドの構成も、生産年齢人口の多い富士山型で経済成長に有利

ちなみに、2022年10月時点での私の保有銘柄は下の記事の通り、新興国株ETFが全体の5%程度でした。

ブラジル以外の国にも投資妙味を感じるので、その他の新興国ETFについても投資を考えたいと思っています。

上記はあくまで個人の考えです。想定が外れて逆に株価が下がるリスクもあります。

投資は全て自己責任ですのでご自身の判断と責任でお願いします。

まとめ

市況と 関連ETFについて紹介しました。

- 新興国・フロンティアマーケットとは

- 新興国に資金がシフトする理由

- インドネシアのGDP成長率、人口動態の予想

- インドネシアETFの構成銘柄・PER・チャート

- インドネシア関連ETFを取り扱う日本の証券会社

- 私自身が投資するか(参考)

もし、新興国ETFに興味が湧いた方は、リスク許容度の範囲内で投資をご検討されてはどうでしょうか。

SBI証券か楽天証券、マネックス証券の口座をお持ちであれば簡単に新興国ETFを購入できます。

モッピー経由でSBI証券・楽天証券・マネックス証券の口座開設をすれば、

招待コードで2,000ポイント、更にSBI証券・楽天証券・マネックス証券とも11,000ポイント、

合計1万3,000円相当のポイントをゲットできるのでおすすめです(2022年11月29日時点)。

モッピー紹介コード

TMEAA129

本記事がお役に立っていれば幸いです。

最後までご覧いただき、ありがとうございました。

この記事が良かったという方は、

Twitterでいいね・リツイートいただけると励みになります。