悩んでいる人

悩んでいる人米国のシェール企業キャロン・ペトロリアム(CPE)について知りたい

そんな方に向けて書きました。

本記事では、CPEの会社概要・事業状況(生産量、平均販売価格、コスト、マージン等)や直近の決算について説明します。ご興味ある方はぜひ最後まで記事をご覧いただければ幸いです。

(※投資は自己責任です。ご自身の判断と責任でお願い致します)

なお本記事は、育児と同時並行で時間を捻出して相応の時間をかけて書いています。無料記事ですのでモチベーション維持のためにも応援して頂けるととても嬉しいです。

良かったらTwitterで「いいね」「リツイート」、ブログ村で「クリック」など応援よろしくお願いします。

なぜいま石油・天然ガス銘柄が注目されるのか?

基本的な内容ですが、「なぜいま石油・天然ガス銘柄が注目されているのか?」については、下記の記事で説明してます。ご興味ある方は下記リンク先をご覧ください。

広瀬隆雄さん(じっちゃま)もCPEに注目

YoutubeやTwitterなどでも注目を集める投資家の広瀬隆雄さん(通称:じっちゃま)も下記動画の中でキャロン・ペトロリアム(CPE)に言及されており、それがきっかけでCPEに興味を持った方も多いのではないでしょうか。

広瀬さんがキャロン・ペトロリアム(CPE)に注目される理由については、下記動画をご覧ください。

CPE まとめ

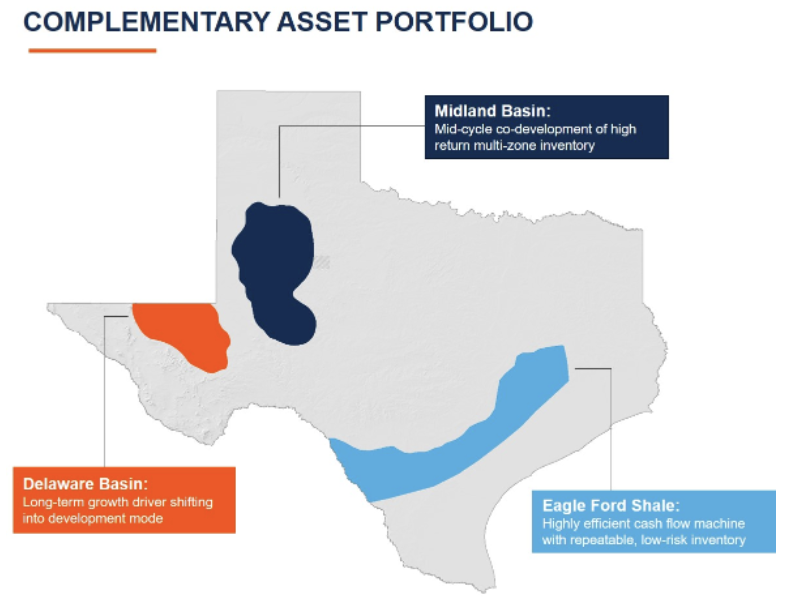

- キャロン・ペトロリアム(CPE)は米国のシェール企業

- テキサス州パーミアンやEagle Fordにアセットを保有しシェールオイル・ガスの開発・生産を行う

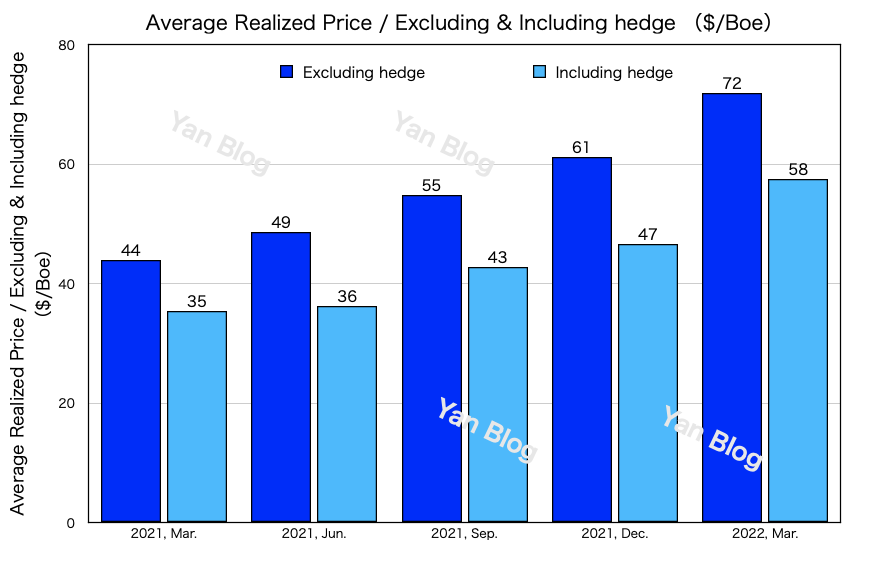

- 原油価格の高騰を受けて平均販売価格が急上昇

- 原油(ヘッジなし):約57 USドル/バレル(21Q1)→約95 USドル/バレル(22Q2)

- 総合(ヘッジあり):約35 USドル/バレル(21Q1)→約58 USドル/バレル(22Q2)

- 2021/12期の売上高は 2,045百万ドル(前年同期比 +98%)、営業利益率 +51%

- 2022/03期の売上高は 777百万ドル(前年同期比 +116%)、営業利益率 +54%

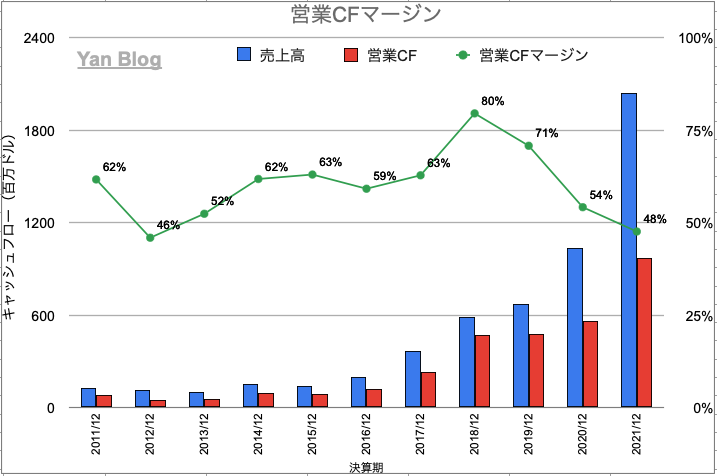

- 2021/12期(通期)の営業CFマージンは+48%

- 2022/03期(Q1)の営業CFマージンは+36%

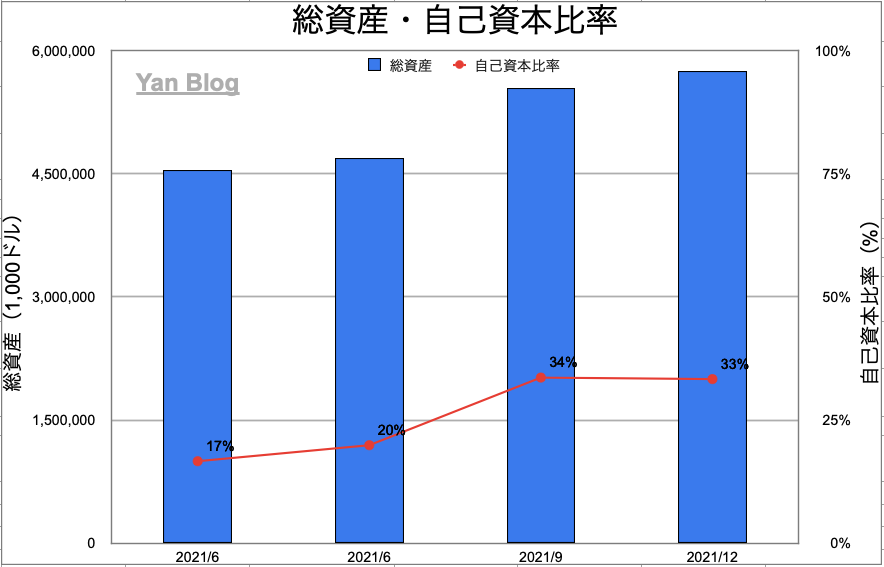

- 2022/03期の自己資本比率は 33%、流動比率 36%、固定比率 280%、固定長期適合比率 115%

- 現在の株価は48.07ドル 、PER(Forward P/E)3.01倍(2022年5月16日時点)

CPE 会社概要

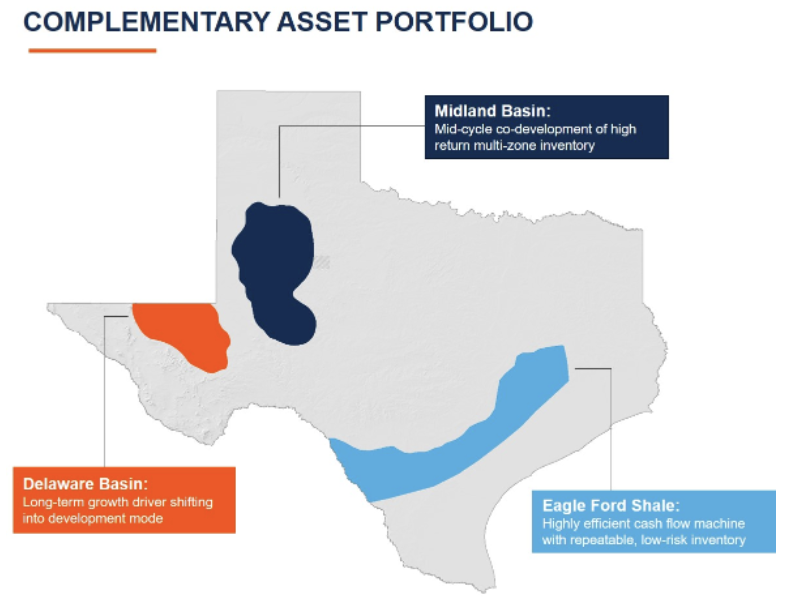

Callon Petroleum(キャロン・ペトロリアム:CPE)は、主にテキサス州西部・南部における優良なアセットの取得、探査、開発に焦点を当てた独立系の石油・天然ガス企業です。

CPEはテキサス州内の、米最大のシェールオイル生産地パーミアン(Permian)盆地や、Eagle Ford に鉱区を保有しています。

事業の状況

この章では、事業の重要指標となる生産量、平均販売価格(ヘッジ除外・含む)、コスト、マージンなどについて説明します。なお、データはCPEのFinancial Resultの資料(下記リンク先)を基にしています。

(※投資は自己責任です。ご自身で情報を精査した上で、ご自身の判断と責任でお願い致します)

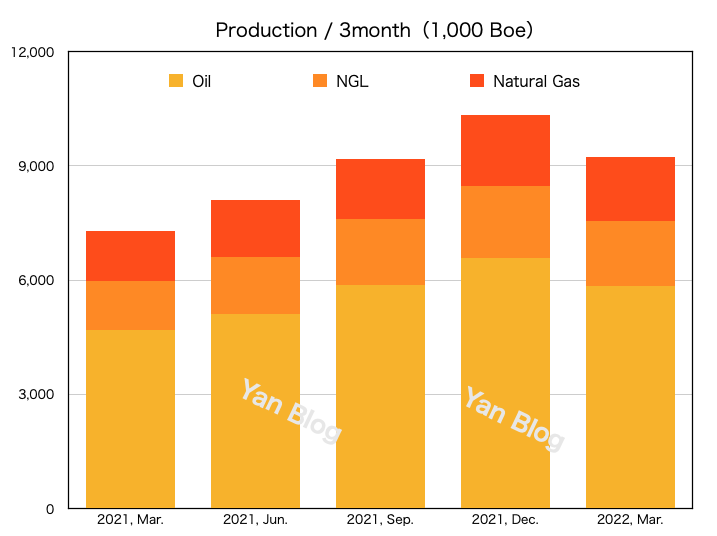

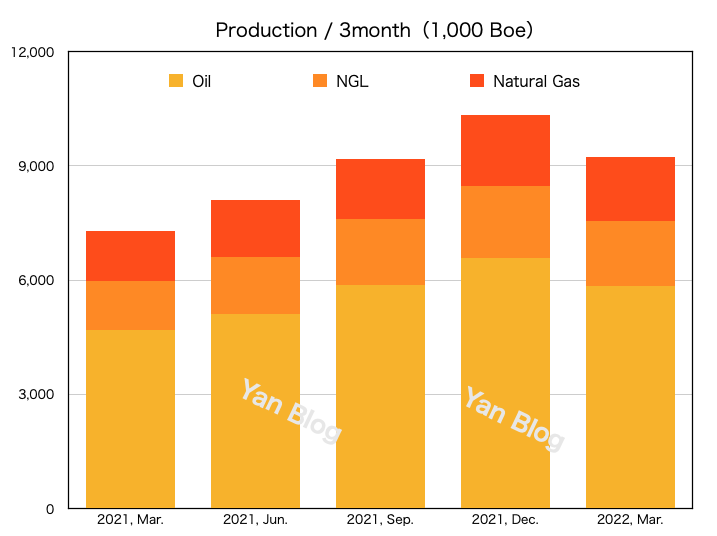

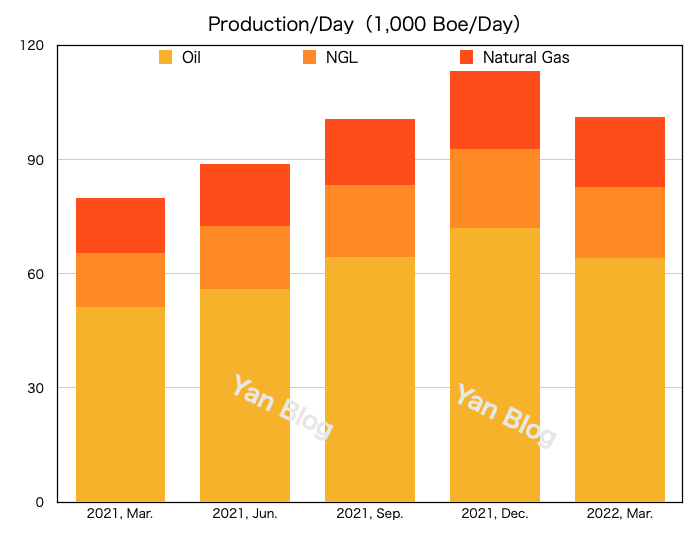

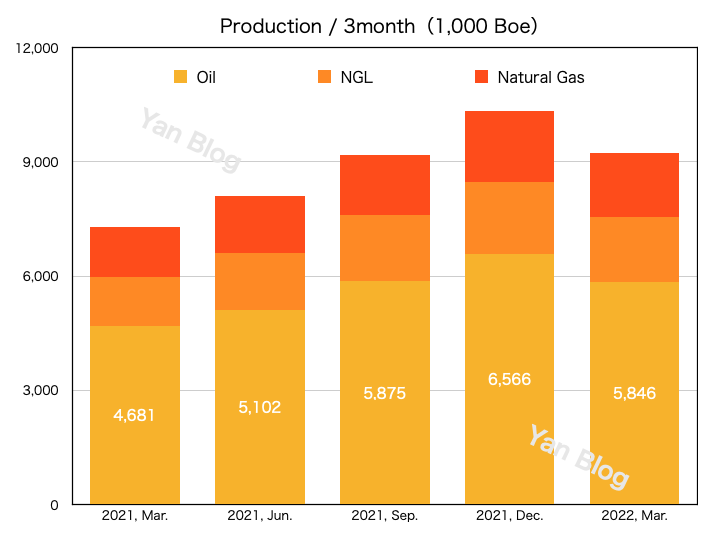

生産量

CPEのOil(石油)、NGL(天然ガス液)、Natural Gas(天然ガス)の生産量は下記の通りです。

なお天然ガスの生産量はBoe(石油換算バレル)で換算してあります。おおよその比率としては、石油60%、NGL20%、天然ガス20%程度となっています。

- 1バレル(159リットル)の原油を燃焼させたときに生じるエネルギーを1ユニットとしたもの

- BOEの換算はShellの用語集の数値(天然ガス量5,800scf→1バレル)で換算

2022年3月期の生産量は、2021年3月期と比べて+27%の9,239(千Boe)と増加しています。

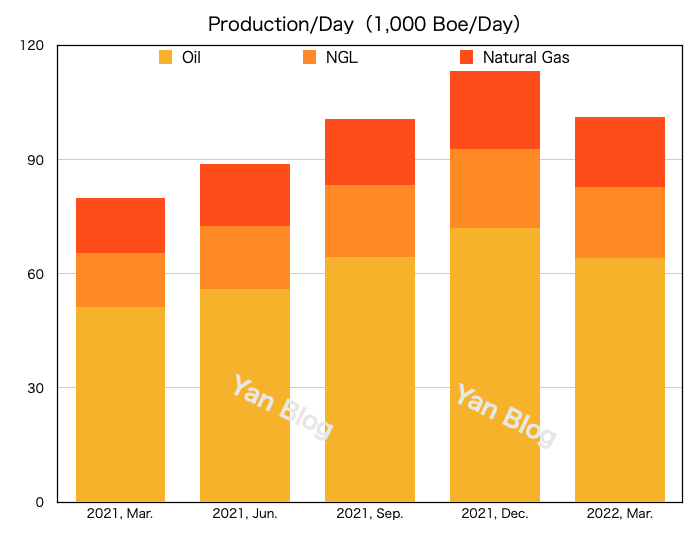

1日あたりの生産量のグラフも作成したので載せておきます。

2022年3月期の1日あたりの生産量は、2021年3月期と比べて+27%の101(千Boe/日)と増加しています。

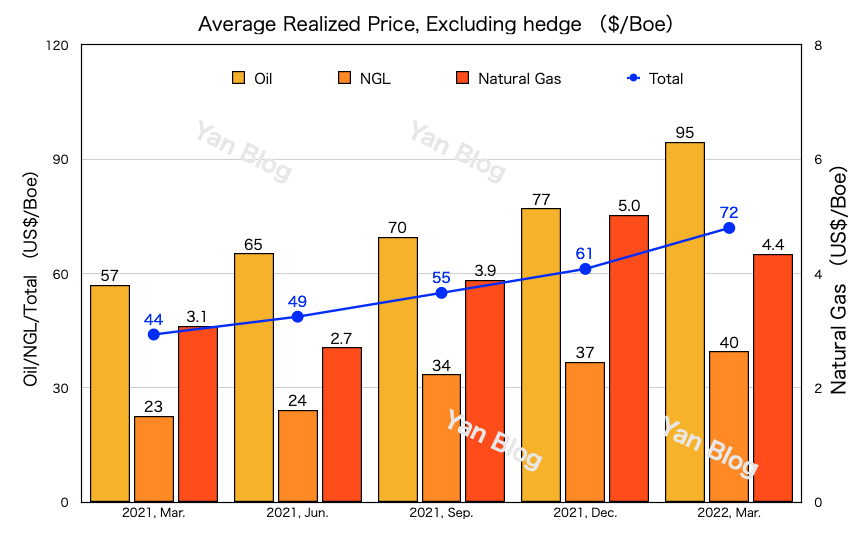

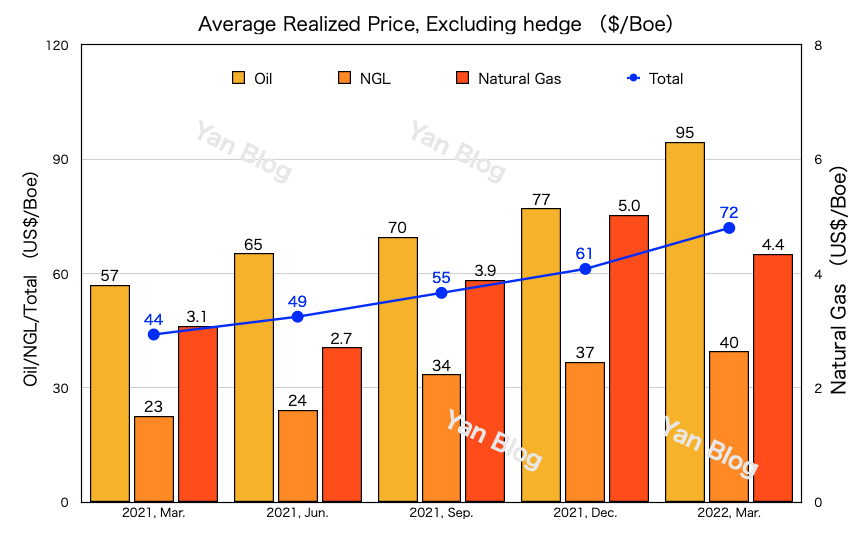

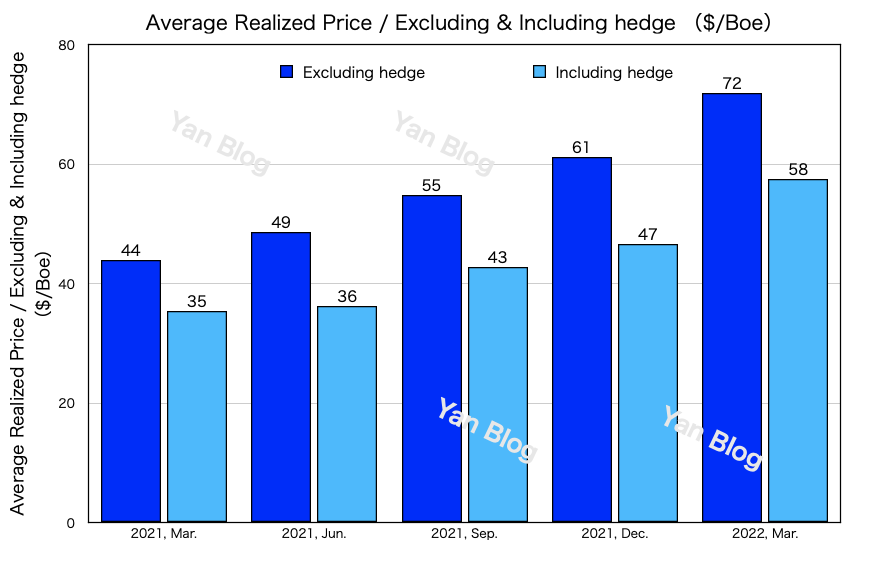

平均販売価格(Ave. Realized Price)

次に重要かつ複雑な平均販売価格(Average Realized Price)について説明します。

Oil , NGL, Natural Gasの価格、ヘッジ(hedge)を含む価格・含まない価格があるため、IR資料を読むと複雑さを感じますが、販売価格は利益を左右する重要指標なので丁寧に確認することが重要と思います。

まずヘッジを含まないOil , NGL, Natural Gasの価格は以下の通りです。全ての商品の価格が大きく上昇していることが分かります。青線はTotalの平均実現販売価格(Total Average Sales Price/Boe換算)です。

- Oil価格:57ドル/バレル(2021年3月)→95ドル/バレル(2022年3月)

- NGL価格:23ドル/バレル(2021年3月)→40ドル/バレル(2022年3月)

- Natural Gas価格:3.1ル/Boe(2021年3月)→4.4ドル/Boe(2022年3月)

WTI原油の価格をチャートを確認すると時期と上記の平均販売価格はおよそ対応していることが確認できます。なお、現時点ではWTI原油は過去1年間より高い水準の110ドル台で推移しています。

天然ガスの価格をチャートも同様です。現時点では天然ガス価格はは過去1年間より高い水準の8ドル台で推移しています。

では続いて、ヘッジを含まない平均販売価格・含む平均販売価格を確認します。ヘッジを含まない価格は先ほどのグラフで青線で示したTotalの平均実現販売価格(Total Average Sales Price/Boe換算)です。

ヘッジを含む価格(水色)は下記の通りで、原油を安い値段でヘッジしてしまっているため、ヘッジを含まない価格よりも大幅に低くなっています。現時点でのWIT原油価格110ドル台と比較すると60ドル弱という価格はかなり不利な価格であることが分かります。

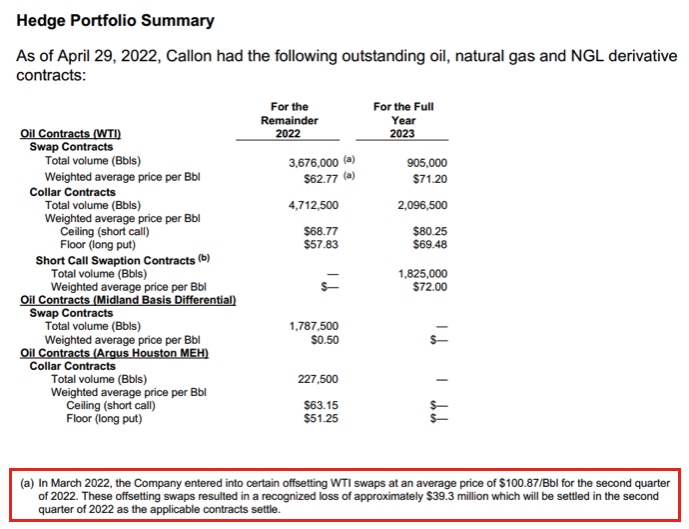

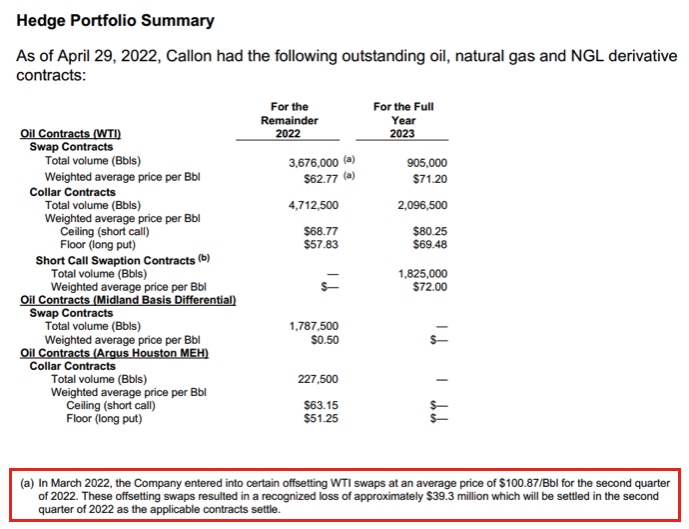

ヘッジ・ポートフォリオ

CPEのヘッジの内容については、CPEのIR資料(下記)を引用します。

ヘッジ価格と量は下記資料の通りで、2022年も60ドル前後の不利な価格でヘッジされていることが分かります。

ただ1点、留意したいのは赤枠の内容です。

In March 2022, the Company entered into certain offsetting WTI swaps at an average price of $100.87/Bbl for the second quarter of 2022. These offsetting swaps resulted in a recognized loss of approximately $39.3 million which will be settled in the second quarter of 2022 as the applicable contracts settle.

(参考:日本語訳)当社は、2022年3月に、2022年第2四半期の平均価格100.87ドル/バレルで特定の相殺スワップを締結しました。これらの相殺スワップにより、約39.3百万ドルの損失を認識しましたが、該当する契約の決済に伴い2022年第2四半期に決済される予定です。

このように代償を払ってヘッジポジションを解消する動きはCPEだけではありません。下記記事でもPXD, FANG, HESなどの名前が上がっています。

価格下落に備えるためのヘッジですが、昨年のヘッジ損失が大きかったために各社でこのような動きが出ているようです。代償を払う必要はあるものの不利なヘッジが解消されれば、原油価格が上昇する局面では更に利益が押し上げられますが、逆に原油価格が下落すればヘッジがないため損失が大きくなる可能性もあります。

CPEへの投資を検討する際には、ヘッジの状況や解消の動きと、原油・天然ガス価格の変動を注視しながらリスクを認識した上で判断する必要があると思います。

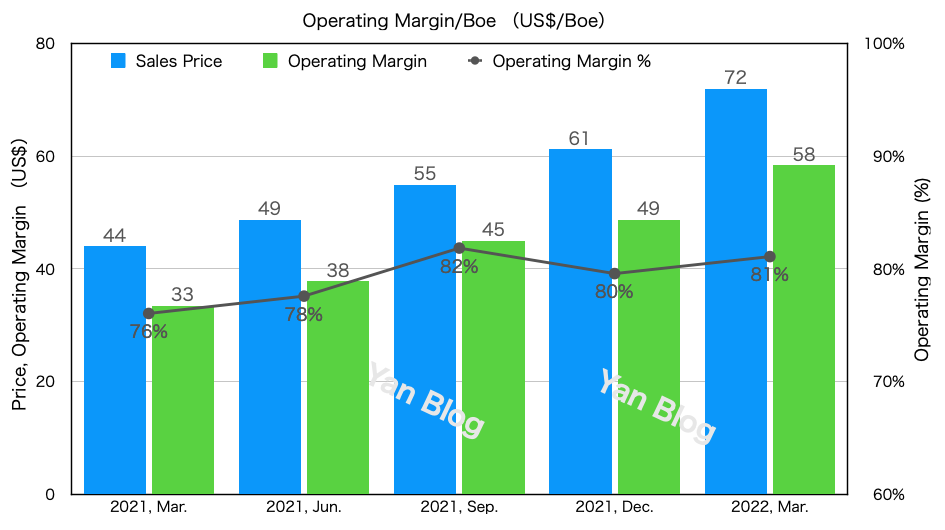

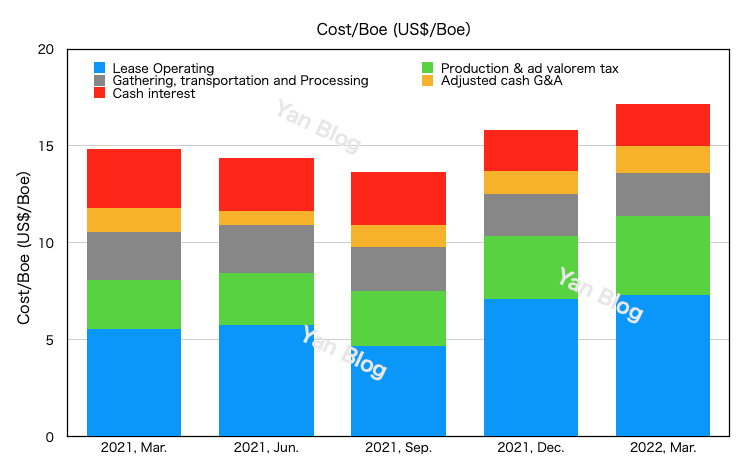

マージンとコスト

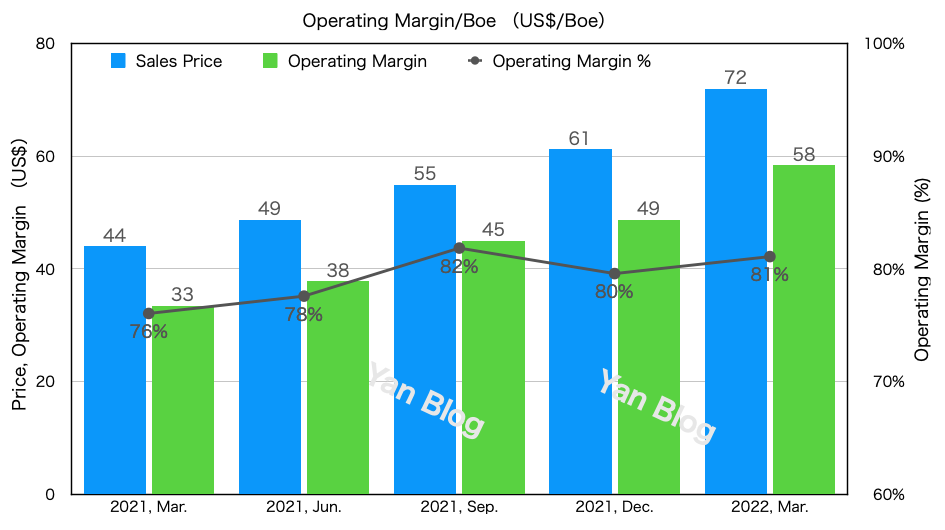

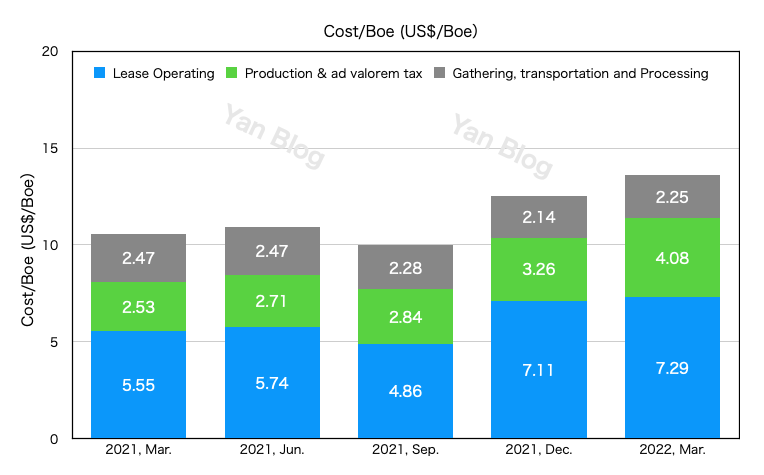

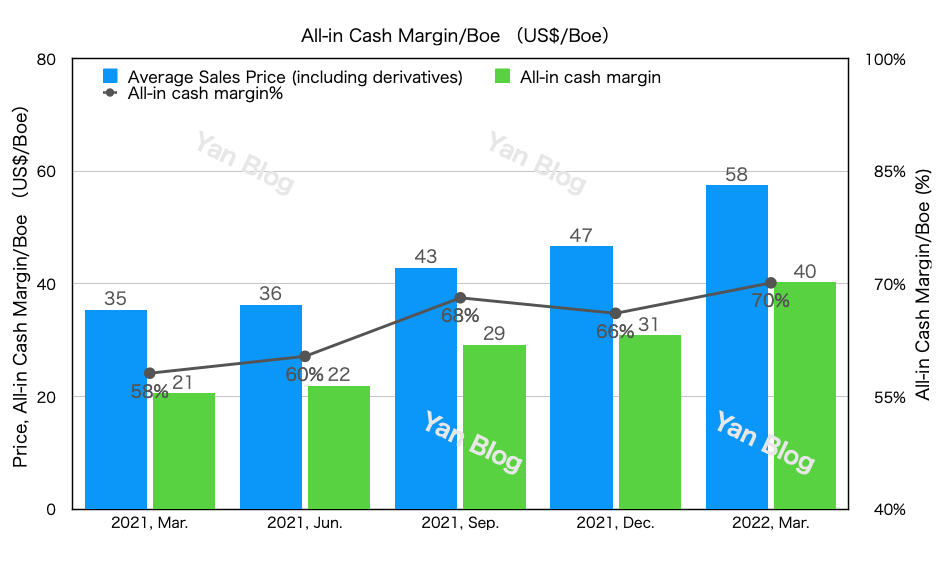

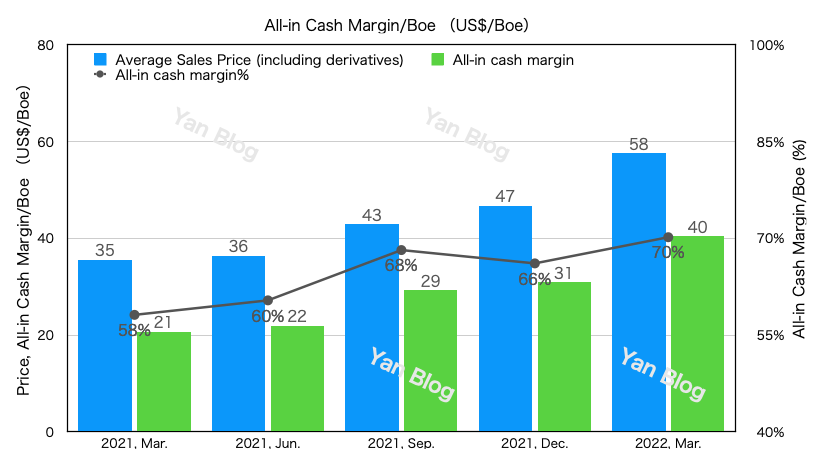

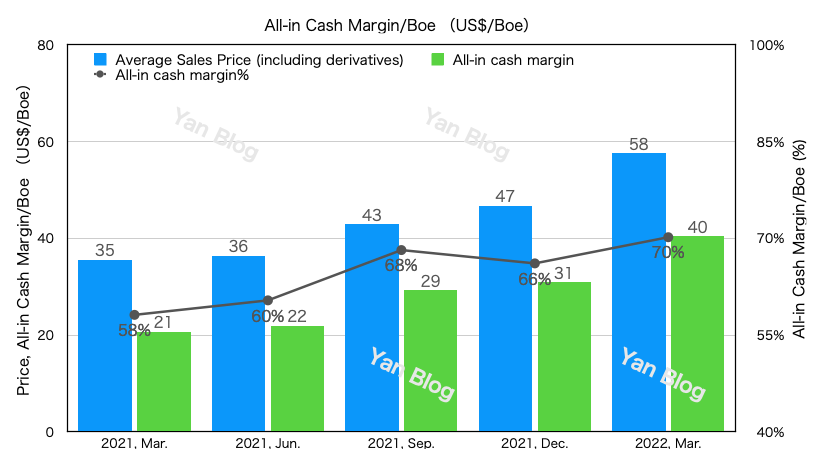

続いてマージン(利益)についての数字を確認していきます。

まずはOperating Marginとコストの数字を確認していきます。数字については下記に留意ください。

- Sales Price : ヘッジを含まないTotal の平均販売価格(Ave. Realized Sales Price)

- コスト:Lease Operating(リース営業費用)、Gathering, transportation and processing (収集・輸送・生産)、Production and ad valrem taxed(生産・付加価値税)

Operating Marginは、76%(2021年3月)から81%(2022年3月)へ向上していることが分かります。

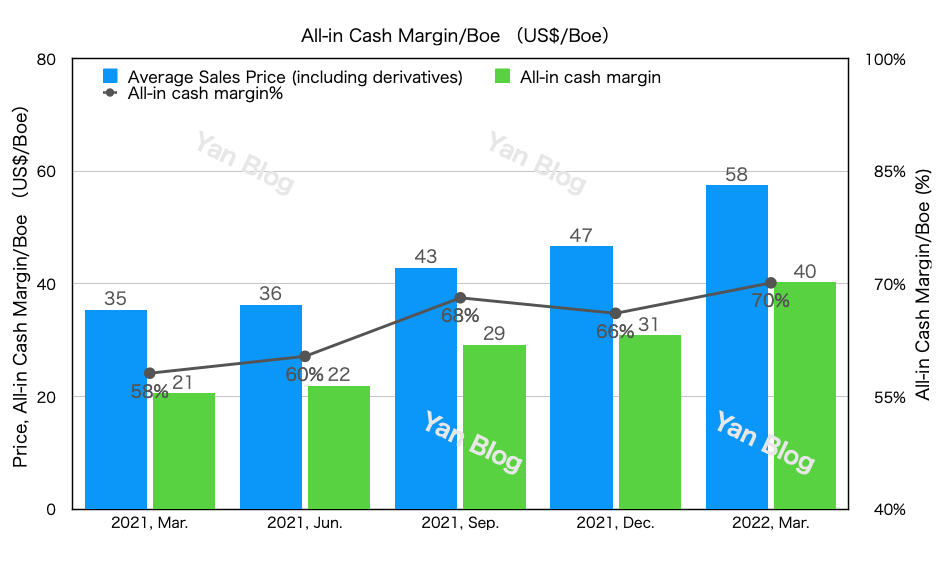

続いてAll-in Cash Marginとコストの数字を確認していきます。数字については下記に留意ください。個人的にはヘッジの影響を含んでいるためこちらの指標に注目しています。

- Sales Price : ヘッジを含むTotal の平均販売価格(Ave. Realized Sales Price)

- コスト:Lease Operating(リース営業費用)、Gathering, transportation and processing (収集・輸送・生産)、Production and ad valrem taxed(生産・付加価値税)、Adjuted cash G&A(調整後キャッシュ一般管理費), Cash Interest(現金利息)

All-in Cash Marginは、58%(2021年3月)から70%(2022年3月)へ向上していることが分かります。

財務

この章では、2022Q1決算の内容も含めて売上・利益・キャッシュフロー・バランスシートの数字を確認していきます。なお、データはCPEのFinancial Resultの資料(下記リンク先)を基にしています。

(※投資は自己責任です。ご自身で情報を精査した上で、ご自身の判断と責任でお願い致します)

財務諸表の読み方が分からない!そんな方にはこの書籍がおすすめ!

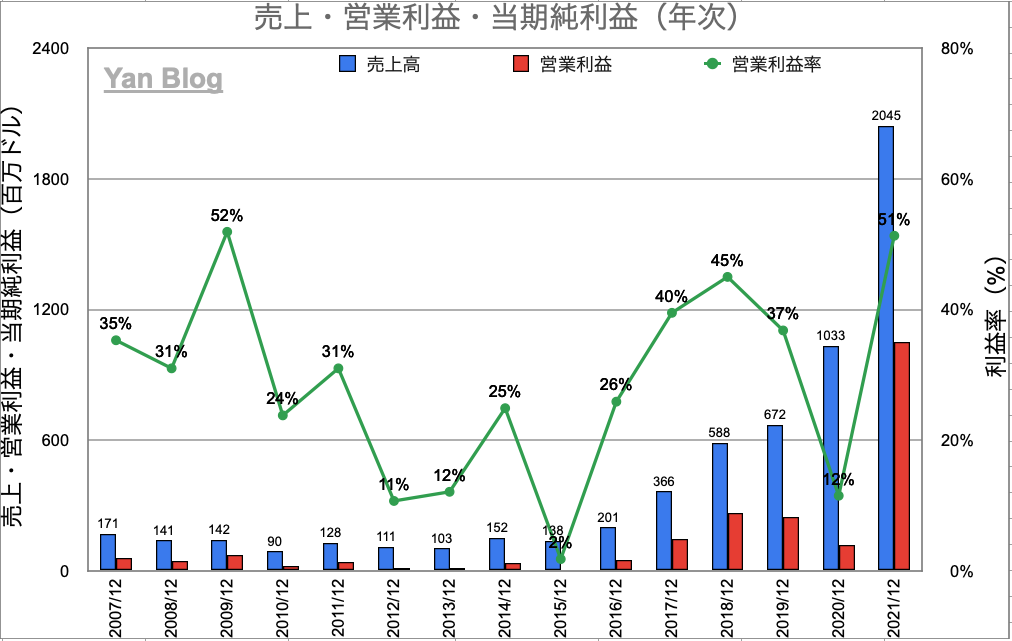

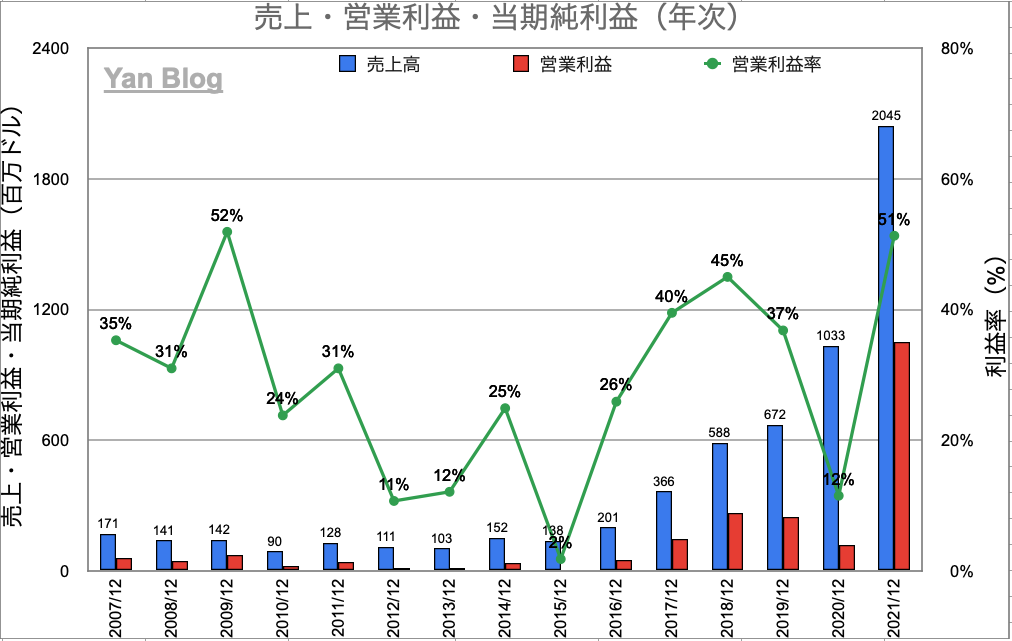

売上・利益(年次)

年次の売上・営業利益は以下の通りで、2021/12期の売上高は 2,045百万ドル(前年同期比 +98%)、営業利益率 +51%と、売上・利益とも急成長しています。

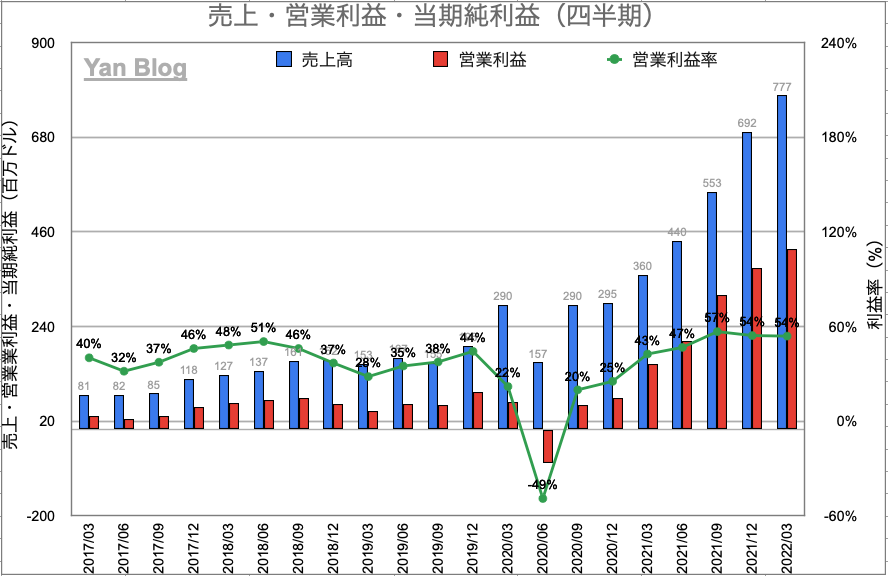

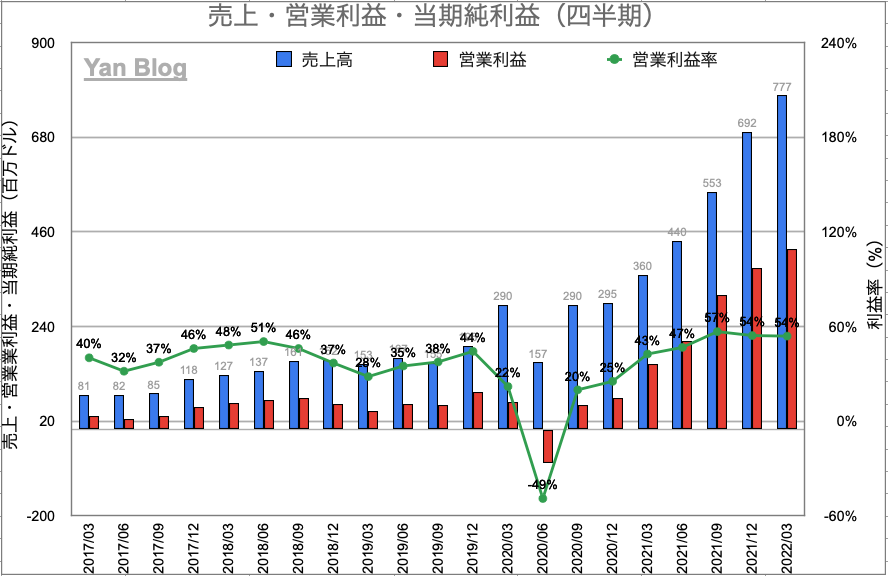

売上・利益(四半期)

四半期の売上・営業利益は以下の通りで、2022/03期の売上高は 777百万ドル(前年同期比 +116%)、営業利益率 +54%と、売上・利益とも堅調に推移しています。

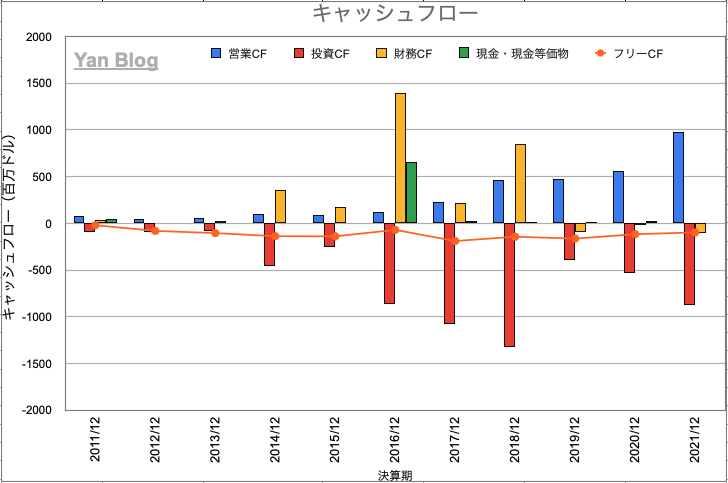

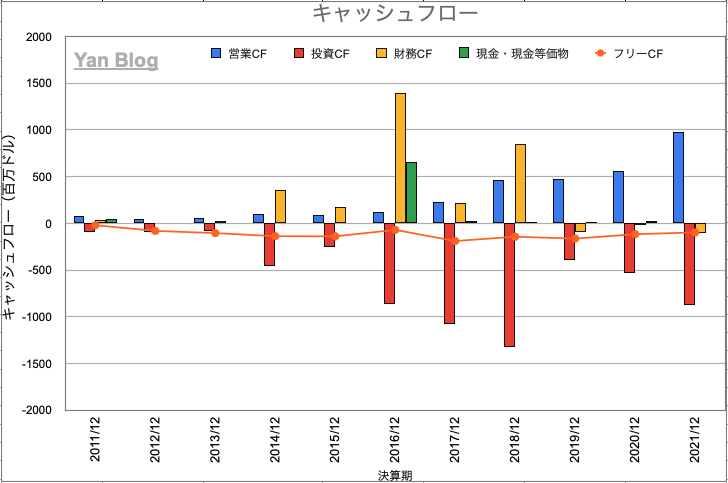

キャッシュフロー・営業CFマージン(年次)

2021年のキャッシュフロー、営業CFマージンは以下の通りです。

営業CFマージンは2021/12期(通期)は+48%、2022/03期(Q1)は+36%と非常に高い水準で推移しており、過去の数字を見ても非常に収益性が高いことが分かります。

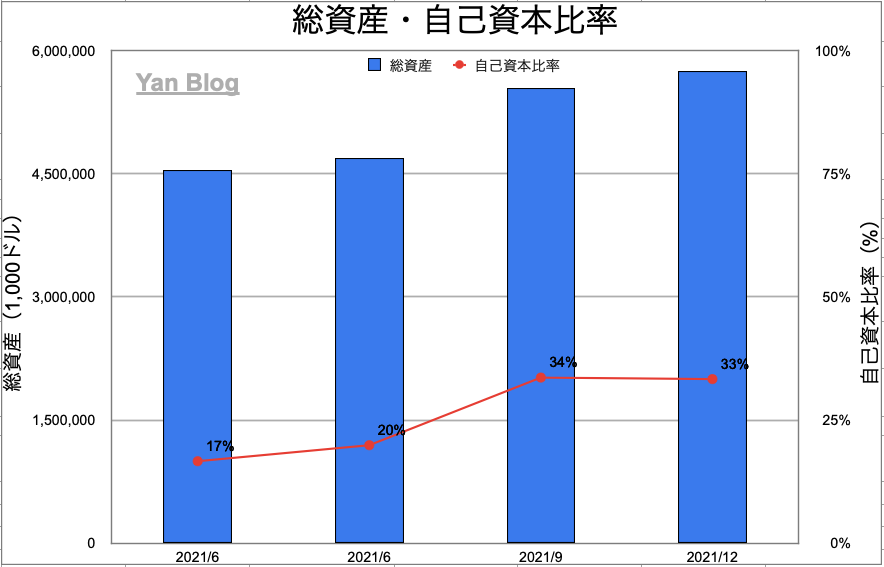

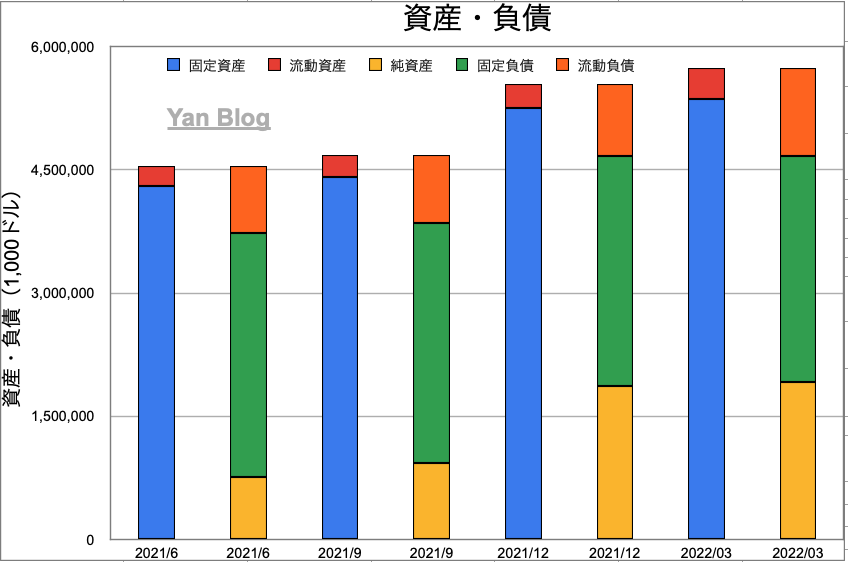

バランスシート

2022/03期の自己資本比率は 33%、流動比率 36%、固定比率 280%、固定長期適合比率 115%となっています。

各指標とも良好な水準になくバランスシートは健全とは言い難いですが、この1年間で負債比率が下がってきており、キャッシュフローも好調であるため、原油価格が崩れない限りは個人的にはあまり心配ないかと思っています。

| 自己資本比率 | 33% |

| 流動比率 | 36% |

| 固定比率 | 280% |

| 固定長期適合比率 | 115% |

安全性の指標が分からない方はこちらの書籍がおすすめ!

株価

現在の株価は48.07ドル 、PER(Forward P/E)3.01倍(2022年5月16日時点)となっています。

単体で見るよりも他(WTI原油価格、代表的な石油大手XOM、シェール大手PXD)の推移と比較すると分かりやすいかと思うので、2020年初を基準とした変化率を比較してみました。

- WTI原油:+81%

- XOM:+29%

- PXD:77%

- CPE:+6.5%

他が+30-80%と大きく上昇しているのに対して、CPEの株価は+6.5%と小幅な上昇に留まっていることが分かり、他の石油関連銘柄と比較してい出遅れ感があります(これは不利な原油価格でヘッジをしていることが要因かと思います)。

考察(参考)

考察というと大袈裟ですが、ここでは個人的に考えたことや推測も含めて書いていきますので、ご興味ある方はあくまで参考としてご覧ください。仮説やアバウトな推定も含むことをご了承ください。

(※投資は自己責任です。ご自身で情報を精査した上で、ご自身の判断と責任でお願い致します)

私が気になったのは下記の部分です(ヘッジ・ポートフォリの部分で留意したい赤枠で取り上げた内容)。

In March 2022, the Company entered into certain offsetting WTI swaps at an average price of $100.87/Bbl for the second quarter of 2022. These offsetting swaps resulted in a recognized loss of approximately $39.3 million which will be settled in the second quarter of 2022 as the applicable contracts settle.

(参考:日本語訳)当社は、2022年3月に、2022年第2四半期の平均価格100.87ドル/バレルで特定の相殺スワップを締結しました。これらの相殺スワップにより、約39.3百万ドルの損失を認識しましたが、該当する契約の決済に伴い2022年第2四半期に決済される予定です。

この契約内容を精査したわけではなく、ここからは仮定を含めた内容を書いた内容なので、あくまで参考とご覧いただければと思います。

・仮に39.3百万ドルの代償を支払って2022Q2のヘッジを解消し、2022Q2の平均販売価格(ヘッジ込み)が$100/バレル(現WTI原油は$110/バレル)となった場合を想定すると、”All-in Cash Margin”の”Average Sales Price” が $58/バレル→$100/バレルとなり、”All-in Cash Margin”は70%→約83%(約$83/Boe)になります。

・更にIR資料に記載のある”Depletion 減価償却費” ($11.15/Boe)、”G&A 販管費”($1.85$/Boe)を差し引くと、約70%(約$70/Boe)となります。

・仮に、2022Q1のOilの生産量(NGLとNatural Gasを除く)5,846 千バレルに平均販売価格$100/バレルを掛けると売上$585Mになります。

・”All-in Cash Margin”から”Depletion 減価償却費” ,”G&A 販管費”から差し引いた利益は$408M($585M×70%)となります。ヘッジの代償の$39.3Mドルを差し引いても、約$370Mの利益が見込めることになります。

CPEの規模を考えると$370の利益のインパクトは大きく(ここまでの計算はOilのみでNGL, Natural Gasは計算に含めていない)、更にNGL, Natural Gas の価格も高騰しているため、石油・天然ガス価格の動向次第で大きな利益を上げることが想定されます。

ここまでが、あくまで仮定を含めて個人的に考えた内容でした。CPEの業績は原油・天然ガスの価格によって大きな影響を受けるため原油・天然ガス価格を注視しながら投資検討をしていきたいと思います。

石油・天然ガス価格は、EUのロシア産原油の輸入禁止(価格高騰の可能性)、中国のロックダウン(需要減退の可能性)などによって大きく変動することが予想されるので、予断を許さない状況です。

ただ個人的には、他の石油・天然ガス銘柄と比べて出遅れ感のあるCPEは、長期的にはヘッジが解消されて原油高の恩恵を受けられる可能性もあり、リスクを理解した上で、いま仕込んでおくのは面白いように感じています。(FRBがインフレ退治で利上げに積極的な局面なので、くれぐれも十分ご注意ください)

(※投資は自己責任です。ご自身で情報を精査した上で、ご自身の判断と責任でお願い致します)

CPE まとめ(再掲)

- キャロン・ペトロリアム(CPE)は米国のシェール企業

- テキサス州パーミアンやEagle Fordにアセットを保有しシェールオイル・ガスの開発・生産を行う

- 原油価格の高騰を受けて平均販売価格が急上昇

- 原油(ヘッジなし):約57 USドル/バレル(21Q1)→約95 USドル/バレル(22Q2)

- 総合(ヘッジあり):約35 USドル/バレル(21Q1)→約58 USドル/バレル(22Q2)

- 2021/12期の売上高は 2,045百万ドル(前年同期比 +98%)、営業利益率 +51%

- 2022/03期の売上高は 777百万ドル(前年同期比 +116%)、営業利益率 +54%

- 2021/12期(通期)の営業CFマージンは+48%

- 2022/03期(Q1)の営業CFマージンは+36%

- 2022/03期の自己資本比率は 33%、流動比率 36%、固定比率 280%、固定長期適合比率 115%

- 現在の株価は48.07ドル 、PER(Forward P/E)3.01倍(2022年5月16日時点)

関連記事

\ 石油・天然ガス・タンカー30銘柄 /

\ シェールの基本と3銘柄 /

\ 石油産業の基本とタンカー銘柄 /

最後に(お願い)

最後までご覧いただき、ありがとうございました。

本記事がキャロン・ペトロリアム(CPE)について理解を深めるお役に立っていれば幸いです。

この記事は、初めての育児に苦戦しながら捻出した時間で調べて書いています。

記事は無料公開なので、金銭的には全く割に合いません😭。せめてこの記事が「役に立った!」という方は、Twitter・noteで「いいね」「リツイート」、ブログ村↓を「クリック」して応援していただければ嬉しいです。

反響が大きければ、次もこのような記事を書くモチベーションに繋がるので、ぜひ応援お願いします。

良かったらTwitterで「いいね」「リツイート」、ブログ村で「クリック」など応援よろしくお願いします。

おすすめの証券会社・書籍

SBI証券

ネット証券最大手SBI証券の口座開設はこちら