こんにちは!やん(@yan_blog3)です。

悩んでいる人

悩んでいる人米国株の農業銘柄に投資したいな〜

企業のことは分かった上で投資したいけど、

自分で企業分析をするのは難しいし面倒!

そんな方に向けて、本記事では、米国の肥料メーカーのモザイク(MOS)と、穀物市場の動向について解説します。ご興味ある方はぜひ記事をご覧ください。

まとめ

はじめにまとめです。

・2020年後半から北米の乾燥などで穀物価格が上昇。ロシアのウクライナ侵攻問題で需給逼迫の懸念拡大。

・モザイク(MOS)は米国の肥料メーカー。

・2020/12期の売上高は 8,682百万ドル(YoY-3%)、営業利益率 +5%、当期純利益率 +8%。

▶︎2021/09期(Q3)の売上高は 3,419百万ドル(YoY+44%)、営業利益率は+21%、当期純利益率+11%

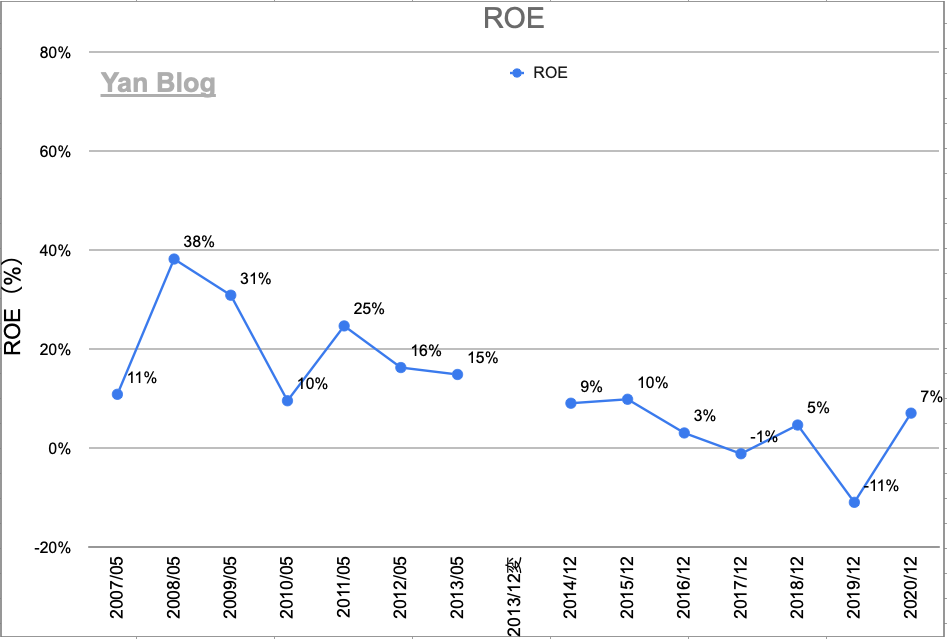

・2020/12期のROEは +7 %

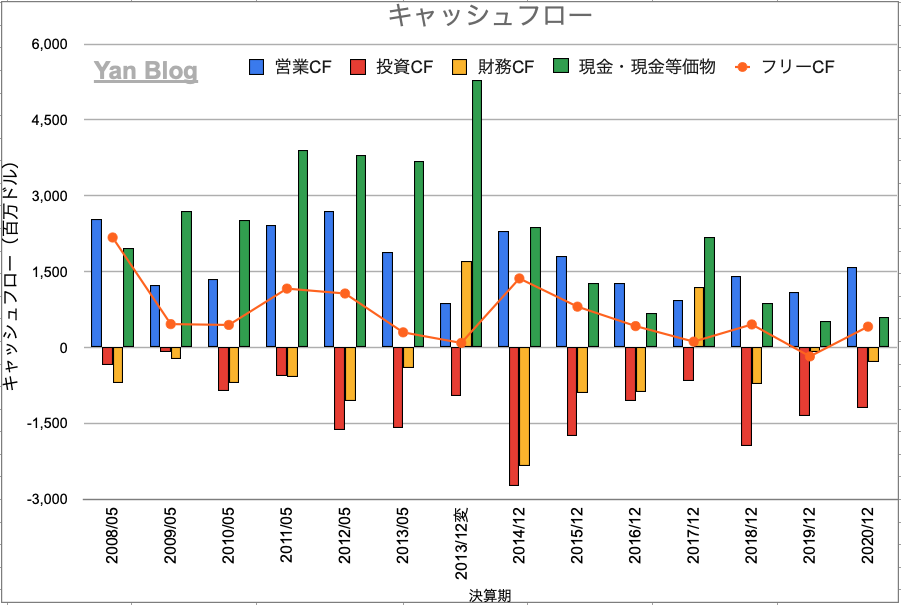

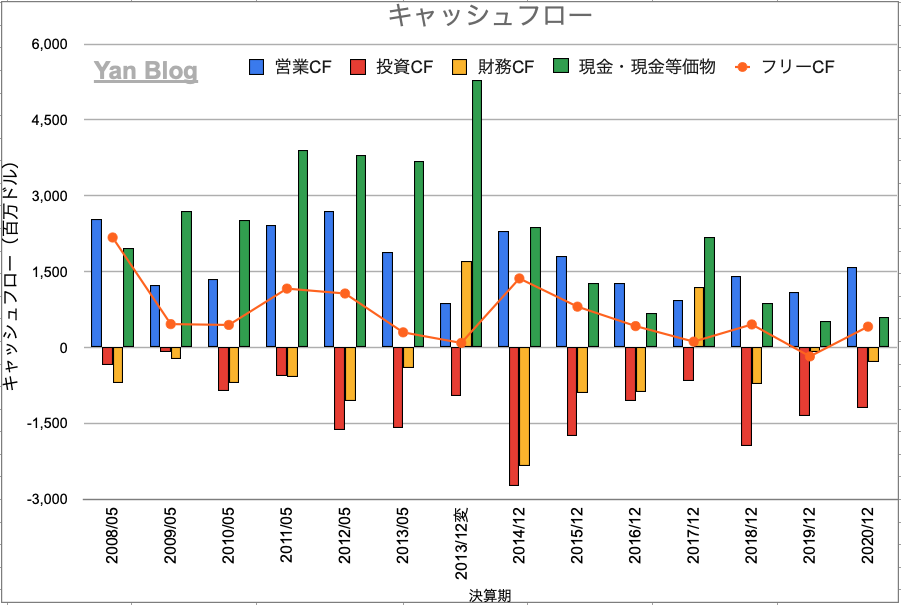

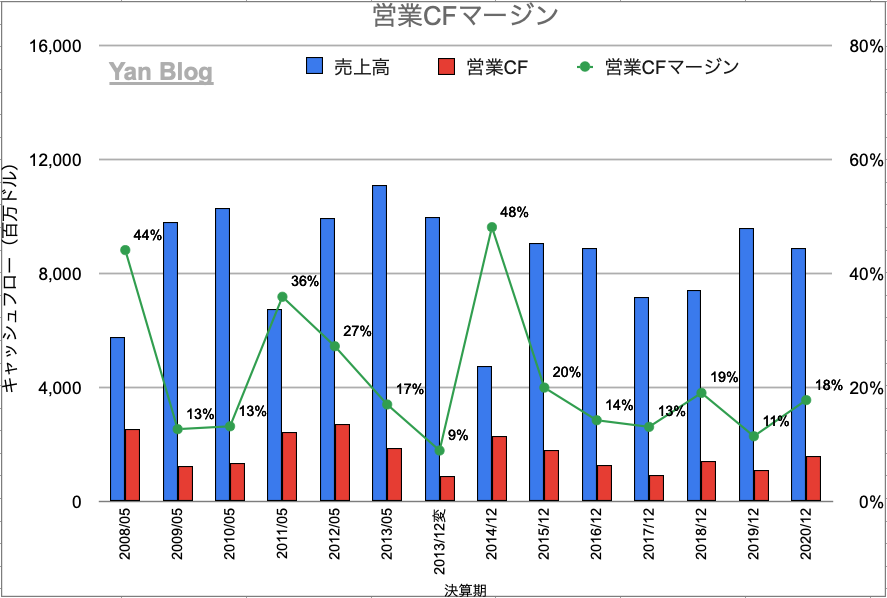

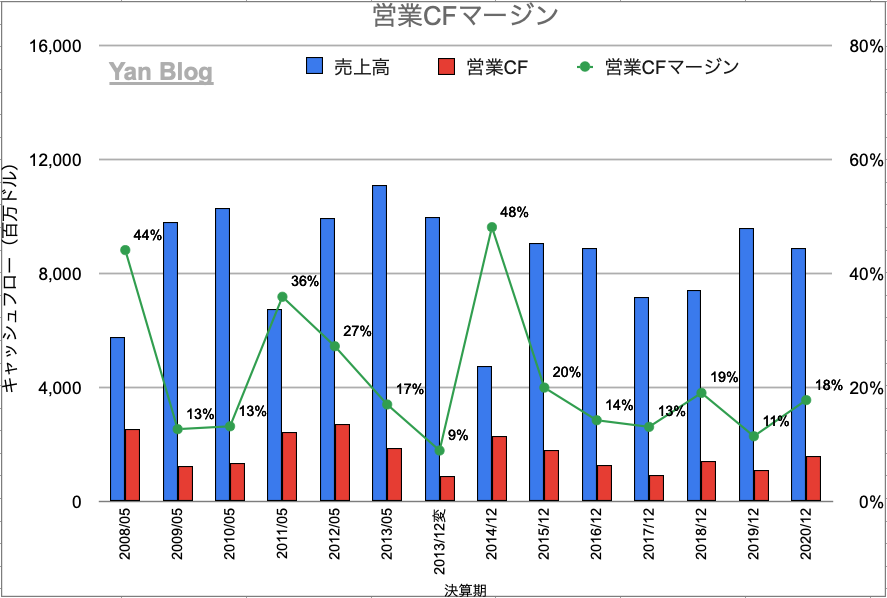

・2020/12期の営業CFマージンは+18%

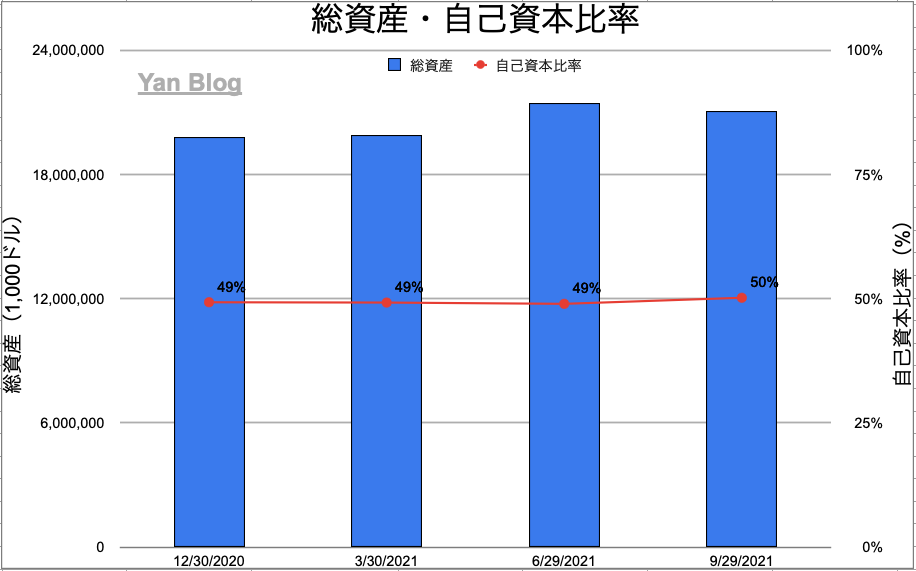

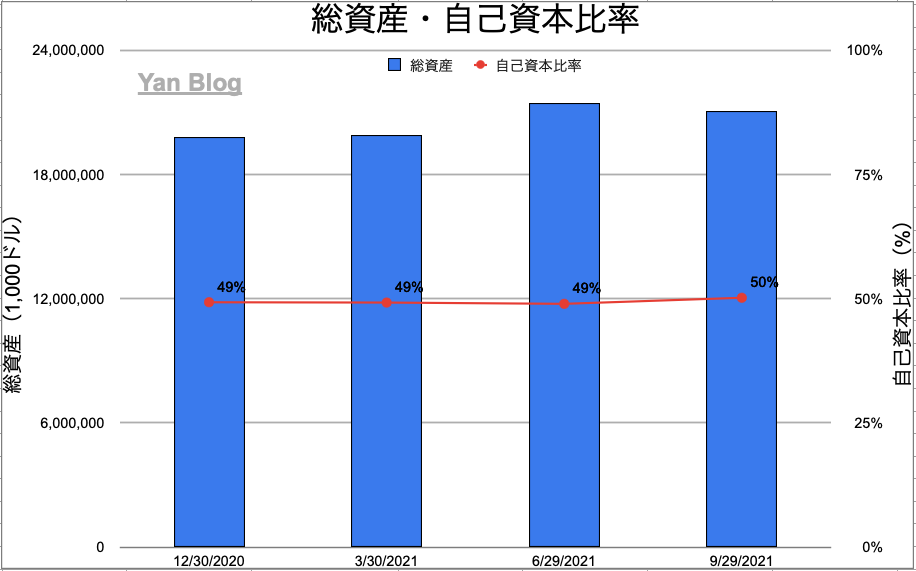

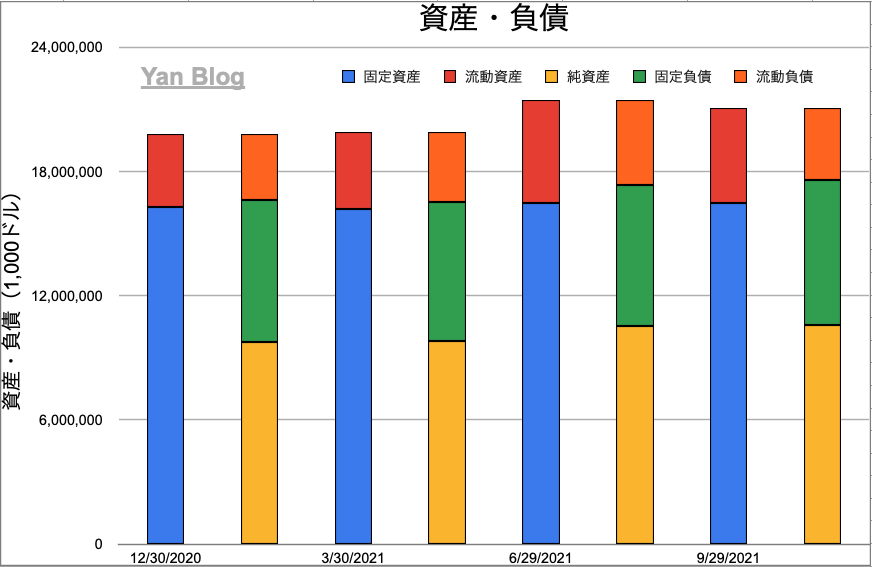

・2020/12期の自己資本比率は49%、流動比率 112%、固定比率 167%、固定長期適合比率 98%

▶︎2021/09期(Q3)の自己資本比率は 50%、流動比率 132%、固定比率 156%、固定長期適合比率 94%

・配当利回り(予想)は 1.0%、

・現在の株価は42.94ドル、実績PER 9.4倍

穀物価格の高騰により、穀物の生産量ならびに肥料の消費量の増加が期待できるため、面白い銘柄と思いました。穀物市場の需給を注視しながら投資検討をしたいと思います。ご興味ある方は、下記の同じく肥料メーカーのニュートリエン(NTR)の記事もご覧ください。

(※投資は全て自己責任です。ご自身の判断と責任でお願い致します)

\その他の農業関連銘柄の記事はこちら/

穀物市場の動向

会社概要・財務状況を見る前に、まずは穀物市場の動向を確認していきます。

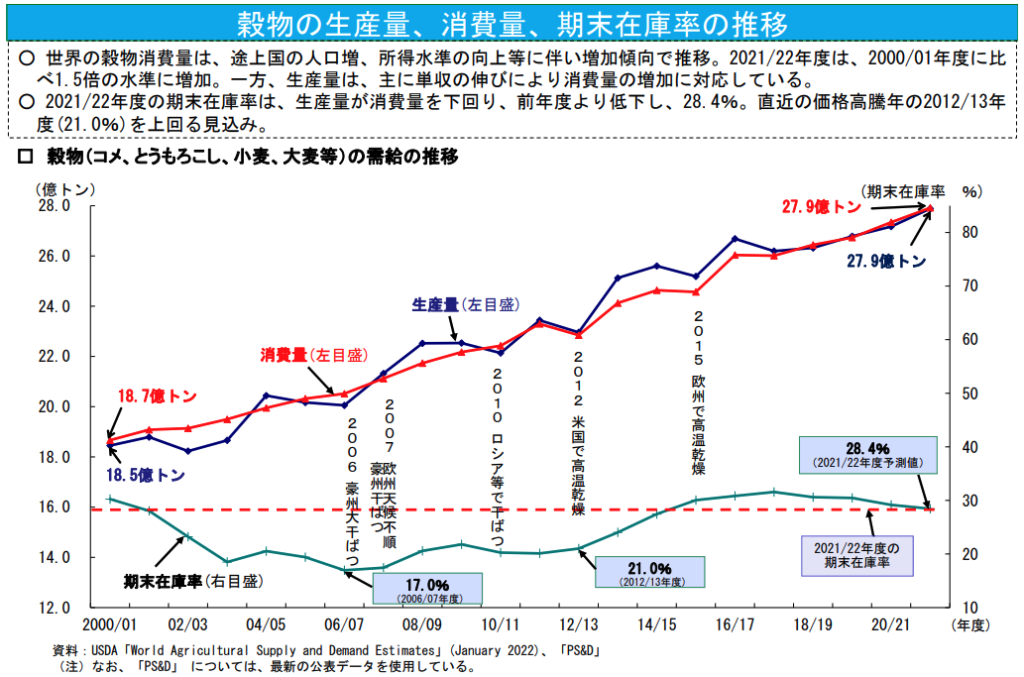

穀物の生産・消費量と価格推移

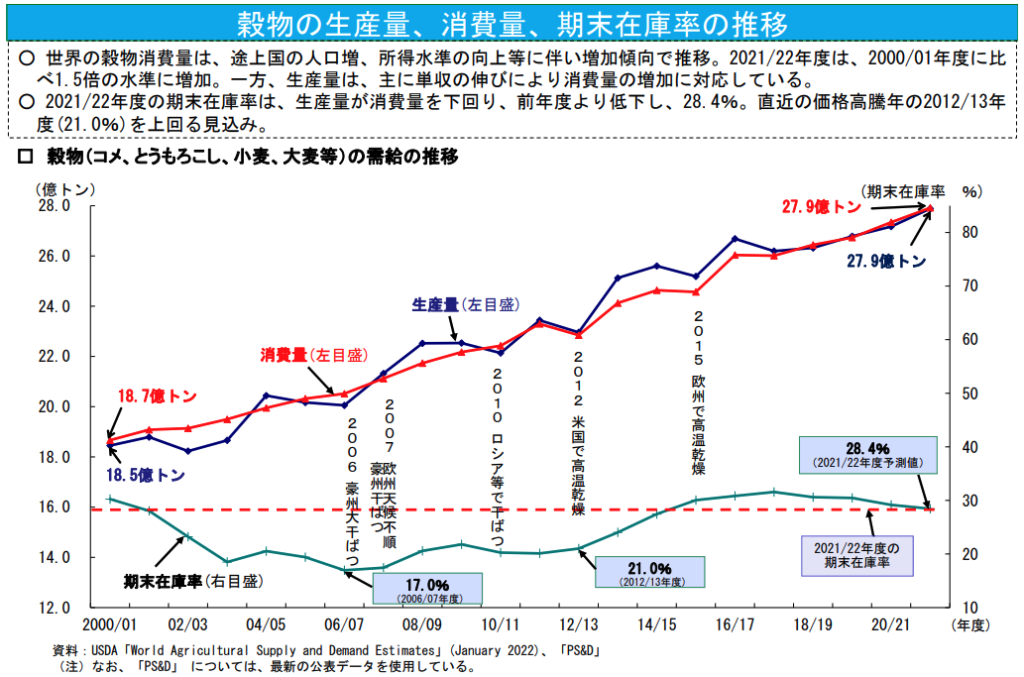

穀物の生産・消費量と価格推移を確認していきます。穀物(コメ、とうもろこし、小麦、大麦等)の生産・消費量は2000年と比較して2021年には1.5倍の水準に増加しています。

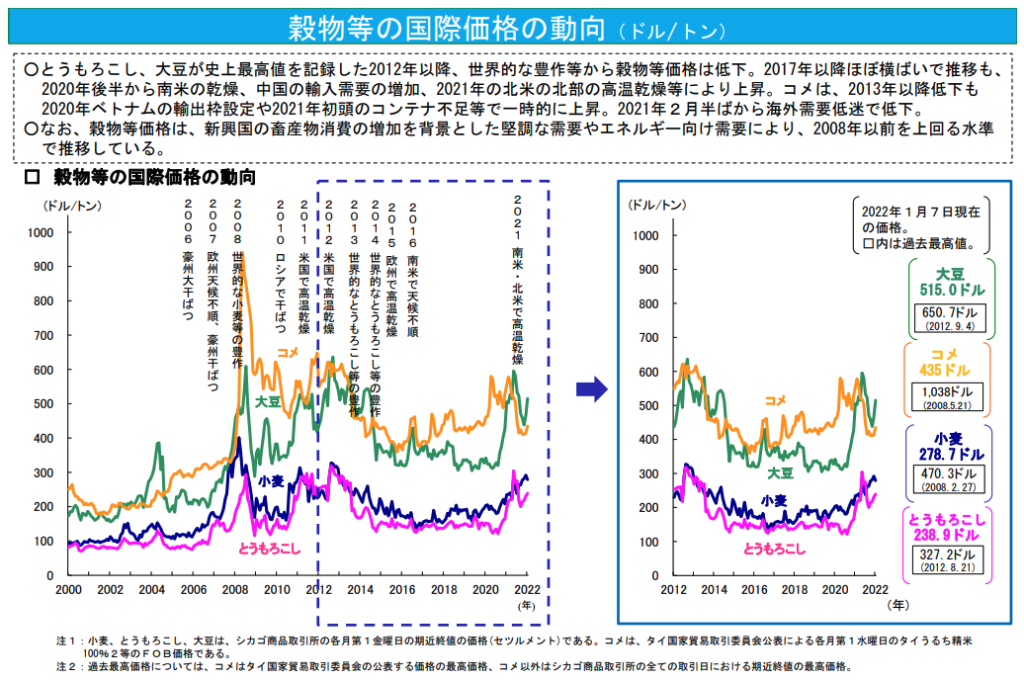

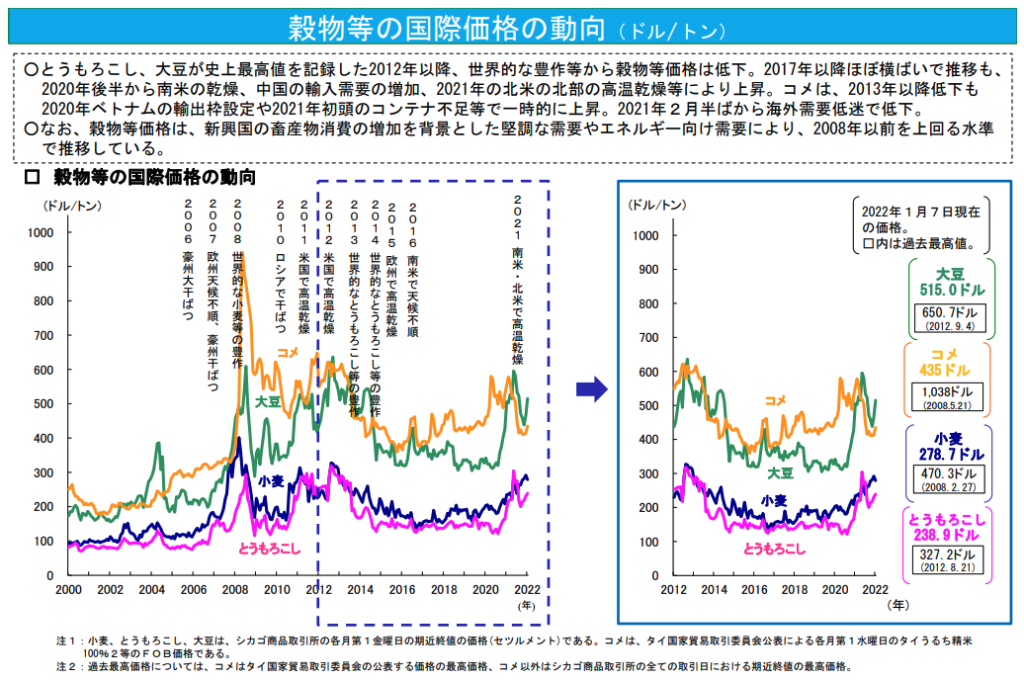

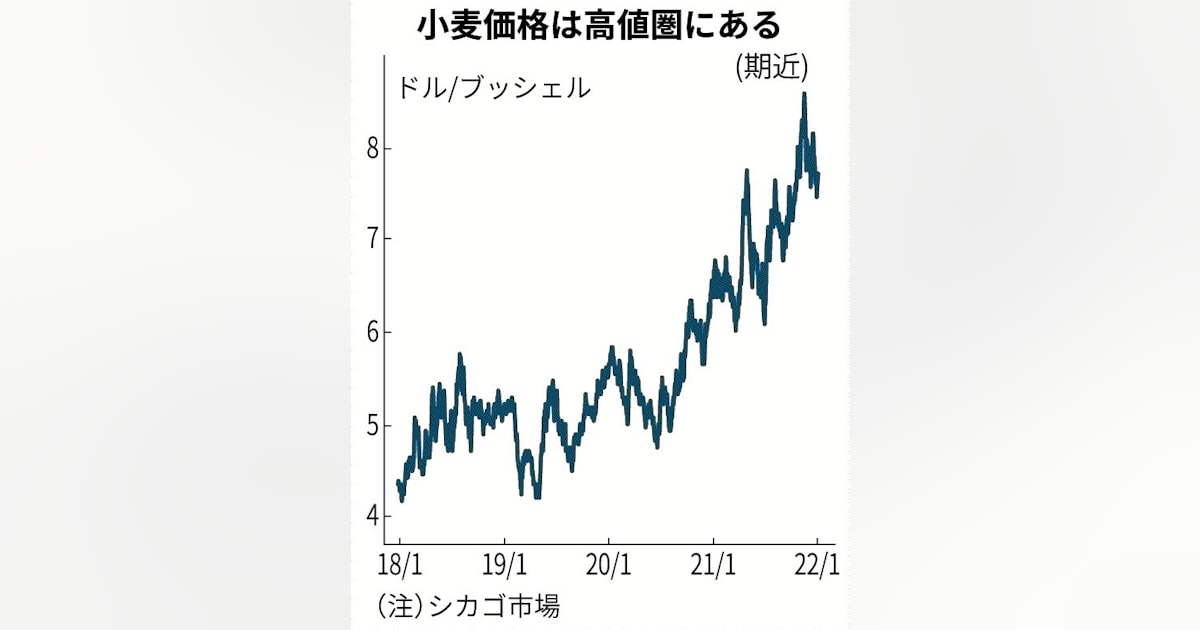

穀物の価格は、2020年後半から南米・北米の乾燥などにより、高騰しています。

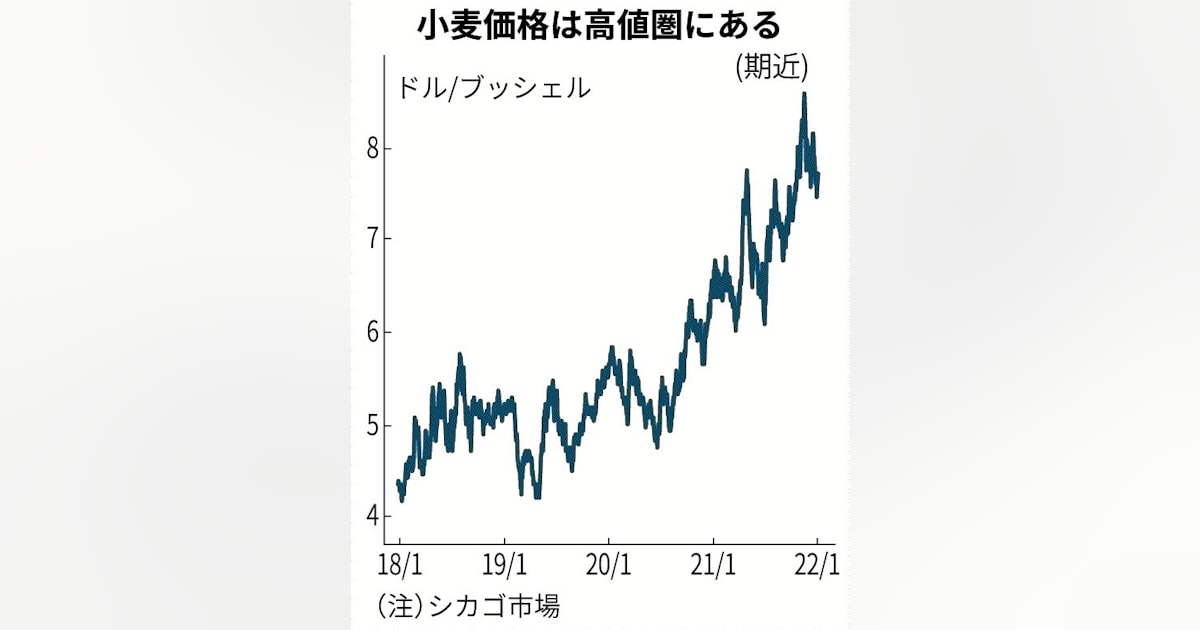

価格が高騰している穀物ですが、最近注目を集めるのがロシアのウクライナ侵攻による需給逼迫の懸念です。ロシアは国単位では世界最大の小麦輸出国であり、ウクライナも世界有数の小麦輸出国です。もし両国での戦闘が始まれば、小麦価格がさらに上昇する可能性があります。ロシアの動向と小麦相場について興味がある方は、下記の記事をご参照ください。小麦に関するリアルタイムチャートも参考に掲載します。

<リアルタイムチャートはこちら>

ここでは例として小麦を挙げましたが、穀物価格が上昇して利幅が大きくなれば農家が生産量を増やすことが予想されます。それに比例して肥料の消費量の増大も期待できます。

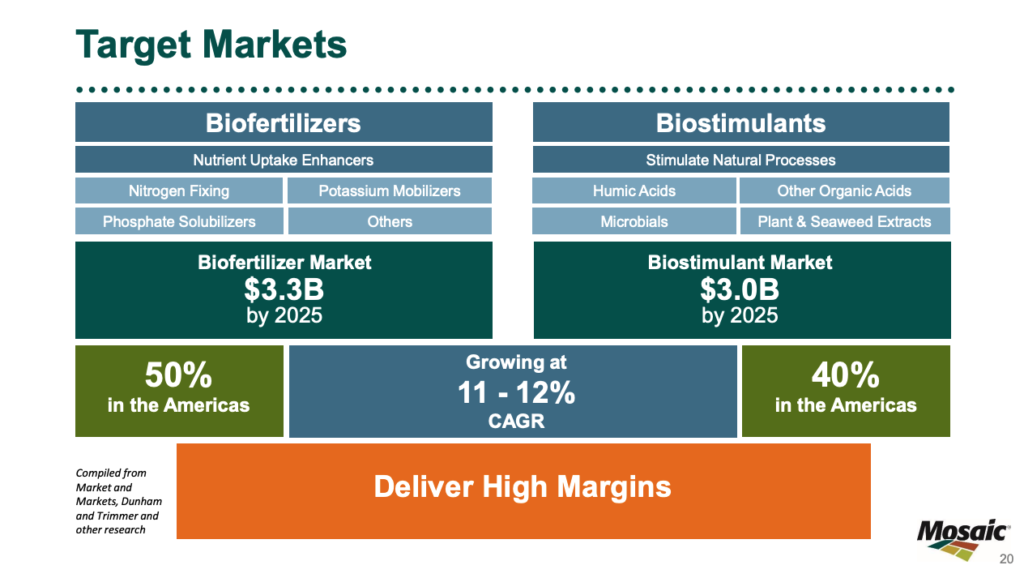

会社概要

モザイク(MOS)は米国の肥料メーカーです。

MOS の詳細についてご興味ある方は、リンク先から会社ウェブサイトやプレゼンテーション資料をご覧ください。

出所: MOS プレゼンテーション資料

財務状況

続いて、業績や財務状況を確認していきます。

※財務データは以下を参照しグラフを作成しています(出所:以下リンク先)

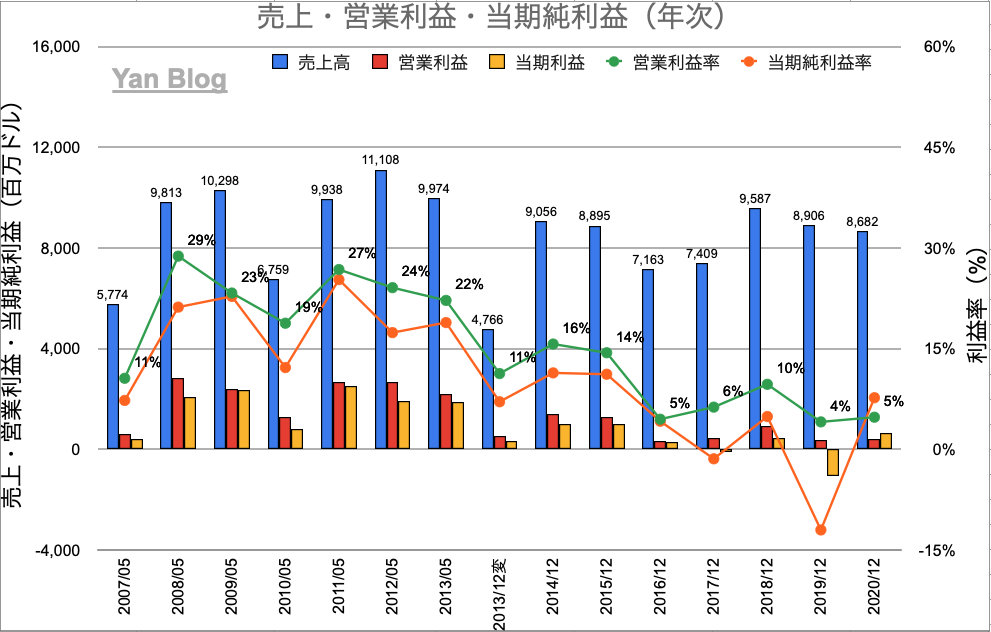

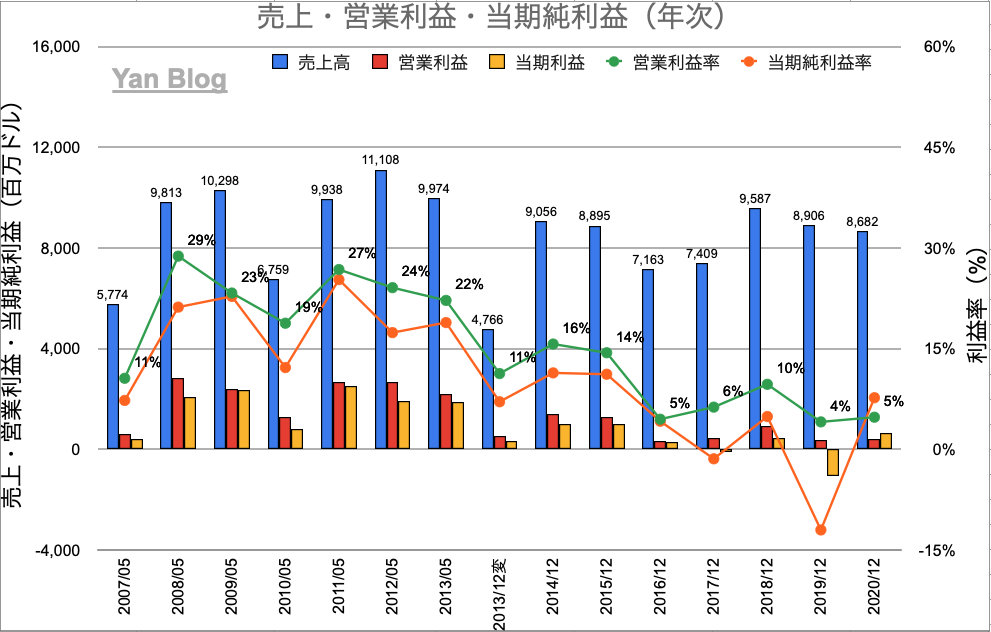

売上・営業利益・当期純利益(年次)

年次の売上・営業利益・当期純利益は以下の通りで、2020/12期の売上高は 8,682百万ドル(YoY-3%)、営業利益率 +5%、当期純利益率 +8%となっています。

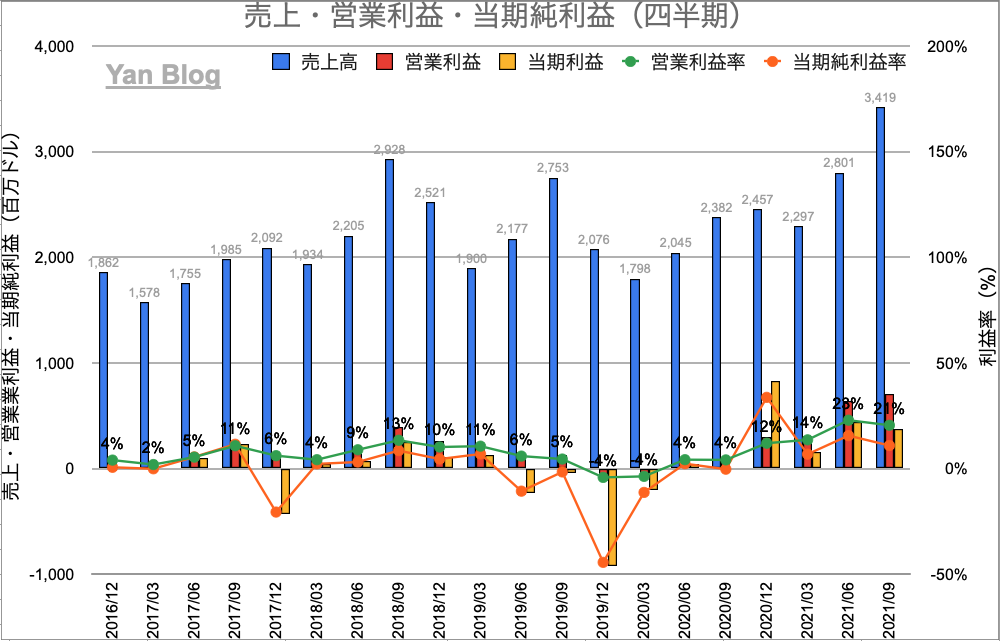

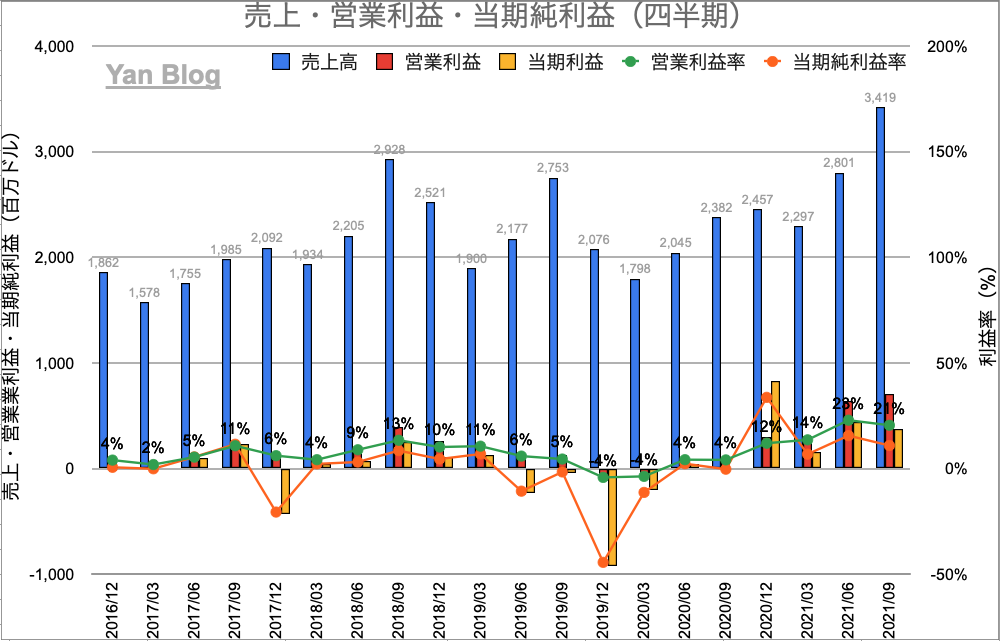

売上・営業利益・当期純利益(四半期)

四半期の売上・営業利益は以下の通りで、2021/09期(Q3)の売上高は 3,419百万ドル(YoY+44%)、営業利益率は+21%、当期純利益率+11%と、売上・利益とも堅調に推移しています。

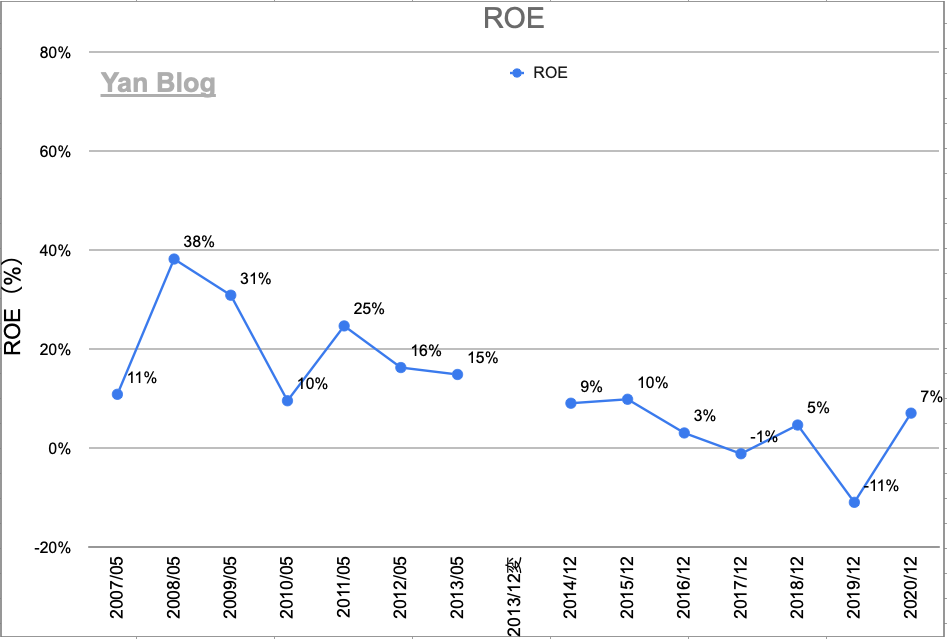

ROE

年次のROEの推移は以下の通りです。2020/12期のROEは 7%となっています。

キャッシュフロー・営業CFマージン

年次のキャッシュフロー、営業CFマージンの推移は以下の通りで、2020/12期の営業CFマージンは +18%となっています。

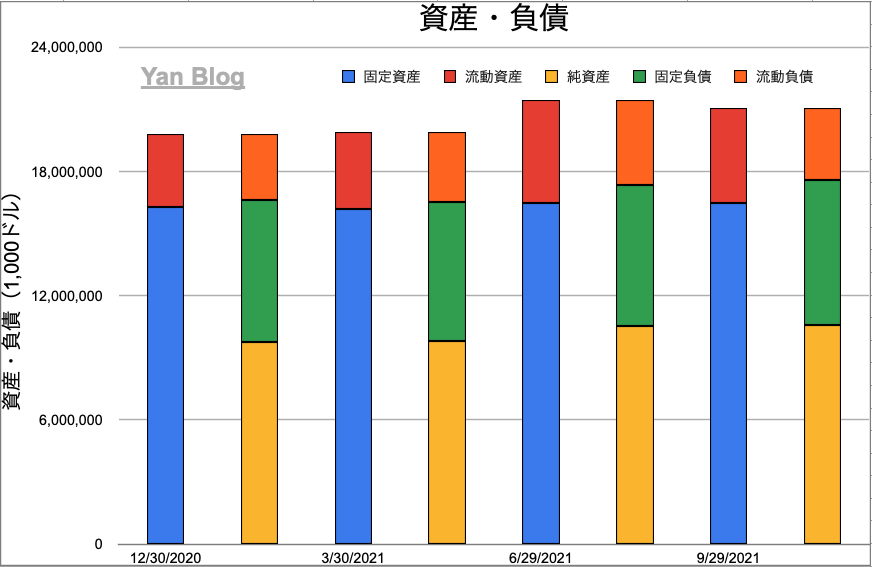

バランスシート(安全性)

続いて財務的な安全性を見ていきます。

2021/09期(Q3)の自己資本比率は 50%、流動比率 132%、固定比率 156%、固定長期適合比率 94%と、安全性には問題なさそうです。

| 自己資本比率 | 50% |

| 流動比率 | 132% |

| 固定比率 | 156% |

| 固定長期適合比率 | 94% |

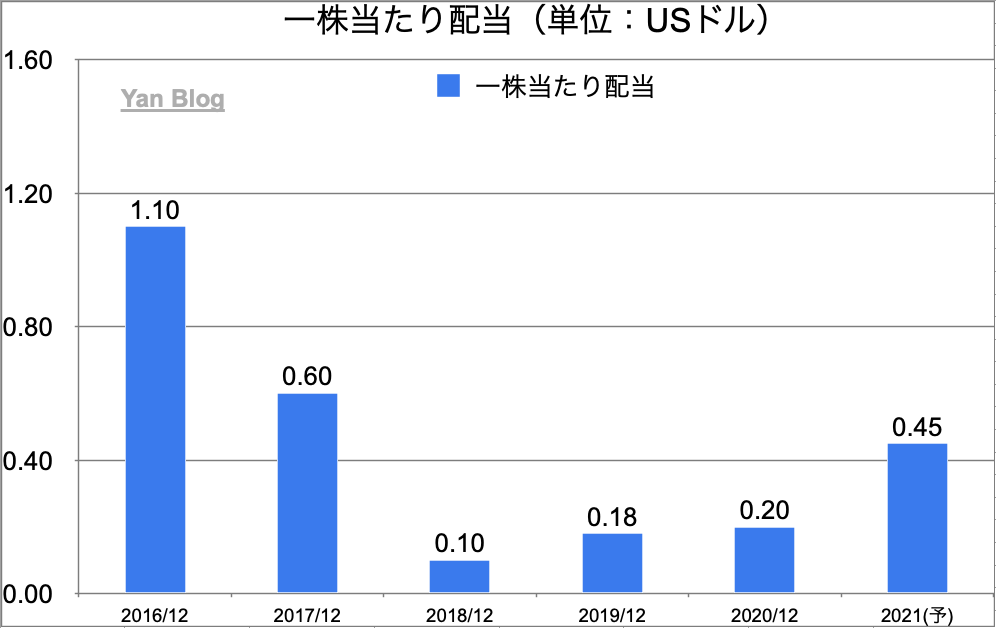

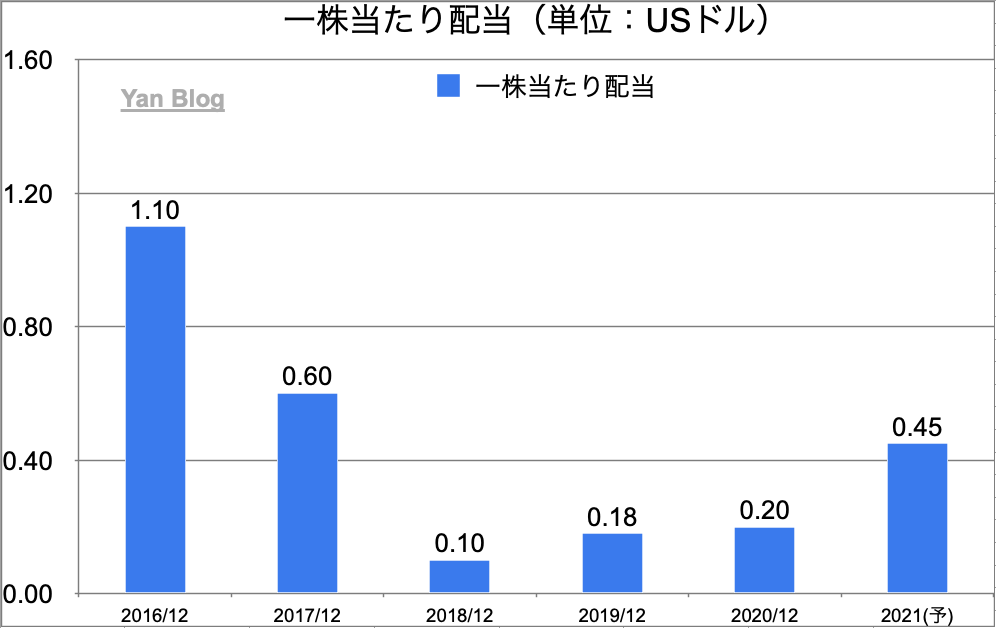

配当

一株当たり配当の推移は以下の通りです。2020/12期の一株当たり配当(実績)は0.20ドル、現時点での予想配当利回りは 1.0%となっています。

株価

最後に株価を確認していきます(2022年2月3日時点)。

現在の株価は 現在の株価は42.94ドル、実績PER 9.4倍と、コロナによる急落後は急上昇し、コロナ前よりも高い水準で推移しています。

出所:Trading View

穀物価格の高騰により、穀物の生産量ならびに肥料の消費量の増加が期待できるため、面白い銘柄と思いました。穀物市場の需給を注視しながら投資検討をしたいと思います。ご興味ある方は、下記の同じく肥料メーカーのニュートリエン(NTR)の記事もご覧ください。

(※投資は自己責任です。ご自身の判断と責任でお願い致します)

<リアルタイムチャートはこちら>

まとめ

最後にまとめです。

・2020年後半から北米の乾燥などで穀物価格が上昇。ロシアのウクライナ侵攻問題で需給逼迫の懸念拡大。

・モザイク(MOS)は米国の肥料メーカー。

・2020/12期の売上高は 8,682百万ドル(YoY-3%)、営業利益率 +5%、当期純利益率 +8%。

▶︎2021/09期(Q3)の売上高は 3,419百万ドル(YoY+44%)、営業利益率は+21%、当期純利益率+11%

・2020/12期のROEは +7 %

・2020/12期の営業CFマージンは+18%

・2020/12期の自己資本比率は49%、流動比率 112%、固定比率 167%、固定長期適合比率 98%

▶︎2021/09期(Q3)の自己資本比率は 50%、流動比率 132%、固定比率 156%、固定長期適合比率 94%

・配当利回り(予想)は 1.0%、

・現在の株価は42.94ドル、実績PER 9.4倍

穀物価格の高騰により、穀物の生産量ならびに肥料の消費量の増加が期待できるため、面白い銘柄と思いました。穀物市場の需給を注視しながら投資検討をしたいと思います。ご興味ある方は、下記の同じく肥料メーカーのニュートリエン(NTR)の記事もご覧ください。

(※投資は全て自己責任です。ご自身の判断と責任でお願い致します)

最後までご覧いただき、ありがとうございました。

\その他の農業関連銘柄の記事はこちら/